营收6000万,估值100亿,锦江电子有什么魔力?

营收6000万,估值100亿,锦江电子有什么魔力?

近日,又一家亏损企业剑指科创板。

它便是四川锦江电子医疗器械科技股份有限公司(下称“锦江电子”)。申报稿显示,锦江电子拟募资26.91亿元,发行不超过2550万股,占发行后总股份的25.15%。以此计算,其目标估值为106.98亿元。

与此反差的是,锦江电子虽然早在2002年1月便成立,但公司2020年至2022年的营业收入分别为0.41亿元、0.61亿元、0.59亿元,归母净利润分别为0.25亿元、-0.17亿元、-0.01亿元。

那么,锦江电子能否实现百亿级估值?

报告期内业绩不佳

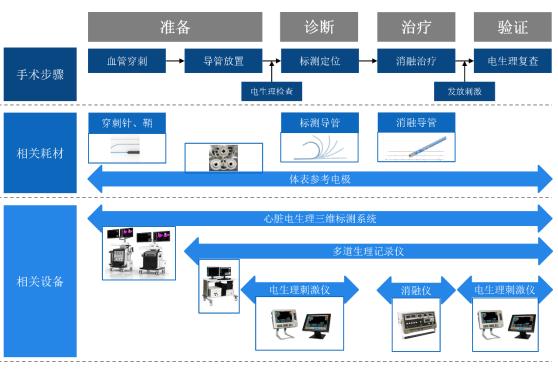

锦江电子主要从事心脏电生理医疗器械产品的研发、生产和销售,销售产品主要包括多道生理记录仪、射频消融仪、标测导管和射频消融导管等。

资料显示,心脏电生理医疗器械主要用于心脏电生理手术。心脏电生理手术又称“导管消融术”,于1987年被首次应用于快速心律失常患者治疗。相较药物治疗和外科手术,心脏电生理手术治疗方式具备创口小、手术并发症少、安全性高、治疗效果好、术后恢复期短的优势,有效解决了药物治疗效果有限和外科治疗手术高风险的问题,近年来在房颤、室上速等多个快速心律失常适应症的临床治疗指南中的推荐级别不断提升。

心脏电生理手术摘要,数据来源:弗若斯特沙利文

根据弗若斯特沙利文研究报告,2021年全球心脏电生理器械市场规模达到70.13亿美元,2017年到2021年全球心脏电生理器械市场规模的复合年增长率为17.01%,并预计在2025年及2032年将分别达到144.91亿美元以及324.5亿美元,2021年到2025年的复合年增长率为19.90%,2025年到2032年的复合年增长率为12.21%。

我国则是2021年心脏电生理器械市场规模达到65.8亿元,2017年到2021年中国心脏电生理器械市场的复合年增长率为28.36%;根据弗若斯特沙利文研究报告,2025年预计将增至157.26亿元,2021年至2025年期间复合年增长率为24.34%。

不过,锦江电子2020年至2022年(下称“报告期”)的营业收入非但没有连续快速增长,反而2022年营业收入还出现下滑,由0.61亿元降至0.59亿元。

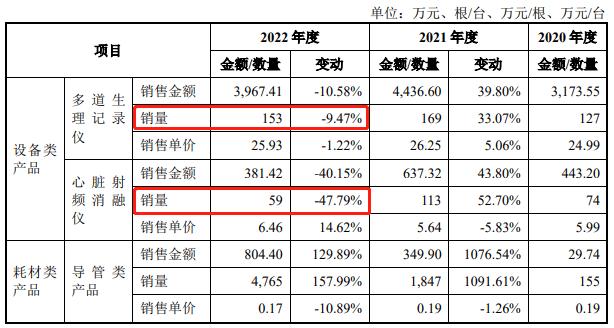

主要原因是,锦江电子设备类产品收入由5352.2万元下降至4714.83万元,其中多道生理记录仪的销量下降9.47%,心脏射频消融仪的销量下降47.79%。

主要产品摘要,数据来源:申报稿

归母净利润方面,锦江电子2021年和2022年均为亏损,分别为-0.17亿元和-0.01亿元。锦江电子2020年虽然有0.25亿元的归母净利润,但当年投资收益金额较大,为2270.33万元。对此,锦江电子在申报稿中表示,主要系当期处置持有联营企业苏州信迈部分股权相应取得2298.97万元的收益。

能否实现百亿级估值?

增长的市场,锦江电子却取得同比下降的成绩,也与竞争对手有关。由于海外企业在心脏电生理领域的发展起步较早,在研发和商业化方面积累的经验更为丰富,目前心脏电生理市场仍由强生、雅培和美敦力等外资品牌占据主导地位。根据弗若斯特沙利文研究报告,近年强生持续占据心脏电生理市场50%以上份额,2020年度,美敦力、雅培分列心脏电生理市场的第二和第三名,三者合计市场份额达到85%以上。

除外资品牌外,锦江电子相较国产品牌似乎也没有太大优势。

2022年8月26日,福建医保局发布《心脏介入电生理类医用耗材省际联盟集中带量采购方案(征求意见稿)》。2022年10月14日,电生理类医用耗材27省联盟细则公布,27省市(除北京、上海、天津、四川、湖北)电生理类集采涉及4类产品,分2个竞价单元,采购周期2年。根据拟中选企业公布结果来看,国内厂商微电生理(行情688351,诊股)、惠泰医疗(行情688617,诊股)、心诺普在单件采购模式下,分别中标19个9个、12个,均高于中标7个的锦江医疗。

其中微电生理和惠泰医疗均为A股上市公司。其中惠泰医疗是我国第一家获得电生理电极导管、可控射频消融电极导管、漂浮临时起搏电极导管市场准入并进入临床应用的国产厂家,打破了国外产品在该领域的垄断。2022年,惠泰医疗营业收入为12.16亿元,其中电生理为2.93亿元,同比增长25.92%。对此,惠泰医疗在年报中表示,主要系公司主要产品受到市场认可,品牌知名度和影响力持续增强,产销量提升。

微电生理则是首个能够提供三维心脏电生理设备与耗材完整解决方案的国产厂商。2022年,微电生理营业收入同比增长36.99%,为2.6亿元,是锦江电子的4.41倍。对此,微电生理在年报中表示,得益于公司产品终端覆盖率的进一步提升,以及海外市场的不断开拓,公司主要产品,包括导管类产品、设备类产品及其他产品较上年同期均获得较快增长。

并且,微电生理2022年的研发投入为9571.76万元,是锦江电子的3.27倍。但是截至2023年6月15日,东方财富(行情300059,诊股)显示,微电生理总市值为96.28亿元。而锦江电子此次IPO达到目标的估值为106.98亿元。

那么,锦江电子能否超过微电生理,实现百亿级估值?

当然,锦江电子也有“亮点”。其在申报稿中表示,在新兴的PFA(脉冲电场消融)心脏电生理技术领域,公司保持着国内领先的PFA心脏电生理产品注册申报进度,有望成为中国市场首家推出三维PFA诊疗方案的企业。

资料显示,相比于现有的射频消融和冷冻消融技术,PFA为一项新型消融技术。PFA技术具备组织选择性、非热性和瞬时性的特点,能够在消融目标心肌组织的同时避免对周围组织造成损伤,具备更安全、快速、并发症更少的优势。

不过,申报稿显示,PFA也有一些劣势。比如,发展起步相对较晚,临床效果有待更大范围的验证。

另外,在PFA心脏电生理产品领域,波士顿科学的Farapulse PFA和美敦力旗下子公司Affera的Sphere系列脉冲电场消融电生理产品已获得CE认证。脉冲电场消融仪方面,雅培、强生、微电生理、惠泰医疗、德诺电生理、玄宇医疗、洲瓴医疗、艾科脉医疗、捍宇医疗等公司均在研;脉冲电场消融导管方面,强生、惠泰医疗、微电生理 、乐普医疗(行情300003,诊股)、德诺电生理、玄宇医疗 、洲瓴医疗、艾科脉医疗等公司均在研。

那么,相较这些公司,锦江医疗有多大优势?

未来业绩或承压

另外,成立超20年的锦江电子,其部分客户却比较“年轻”。比如,企查查显示,欣达康(武汉)科技有限公司(下称“欣达康”)成立于2021年3月,2021年和2022年年报中社保缴纳人数分别为3人和4人,且2022年年报中实缴出资额为0万元。而欣达康在成立当年便成为锦江电子第二大客户,并且在2022年成为锦江电子第一大客户,相关金额分别为132.28万元和325.81万元。

那么,锦江电子还有多少“年轻”的客户?

第一大客户情况,数据来源:企查查

值得一提的是,锦江电子哪怕成功上市后,也还是要面对业绩的压力。根据《科创板上市规则》,自上市之日起第4个完整会计年度,锦江电子若经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,则可能导致锦江电子触发退市条件。

这里有两点值得一看:

一是,锦江电子于2023年2月第二次临时股东大会审议通过了一项上市后实施的期权激励计划,所涉及股份数占上市前公司股份总数的7.35%。该项股票期权激励计划已完成授予,根据股份支付的会计准则,预计将在2023年至2028年期间确认约2.2亿元股份支付费用,从而减少公司净利润。

二是,申报稿显示,福建省医疗保障局于2022年12月23日公布了心脏介入电生理类医用耗材省际联盟集中带量采购的中选结果。锦江电子已上市的电定位标测导管和电定位射频消融导管产品目前已进入此次集采范围并成功中标,公司产品终端中标价格较集采前有所降低。因此未来公司的电定位标测导管和电定位射频消融导管产品的出厂价格和毛利率将有所下滑。

关于具体可能的影响,以及2022年后的业绩,锦江电子申报稿并没有细说。

这家公司要赚多少?

假设锦江电子实现了106.98亿元的目标估值,则有些公司将大赚。

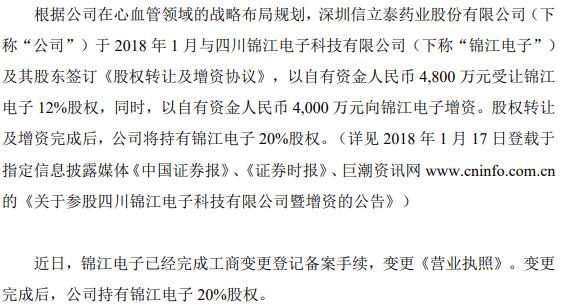

A股上市公司信立泰(行情002294,诊股)公告显示,信立泰于2018年1月与锦江电子及其股东签订《股权转让及增资协议》,以自有资金4800万元受让锦江电子12%股权,同时,以自有资金4000万元向锦江电子增资。股权转让及增资完成后,信立泰持有锦江电子20%股权。以此计算,锦江电子整体估值也才4.4亿元。

增资摘要,数据来源:信立泰公告

2020年12月,信立泰控股子公司深圳信立泰医疗器械股份有限公司(下称“信立泰器械”)受让信立泰持有的全部股份,价格为9327.23万元,相较8800万元的初始投入,增加了527.23万元。信立泰2022年年报显示,信立泰器械虽然为控股子公司,但并非全资控股。

之后2021年12月,信立泰器械将锦江电子彼时1.39%的出资额以5000万元的价格转让。目前,信立泰器械持有锦江电子16.68%的股份,为锦江电子第二大股东。考虑稀释作用后,若锦江电子达到拟募资的目标估值,则信立泰器械手中股份的估值为13.36亿元,扣除成本和加上转让所得后,相关增值为12.92亿元,增值率为2986.35%。

需要指出的是,虽然截至2023年6月9日的申报稿签署日,锦江电子与信立泰器械尚未签署具体经销协议,信立泰器械尚未开展对锦江电子产品的经销。但锦江电子已与信立泰器械签署《商业战略合作框架协议》,就锦江电子全线产品在部分医院的销售达成了合作约定。对此,锦江电子在申报稿中有处风险提示,即关联交易大幅上升的风险。

另外2022年7月,锦江电子引入的一批新股东,包括信石信兴、温江创投、建达乾鑫、梧桐聚势等,或属于突击入股。其中信石信兴持有信立泰器械6.3%股权,且信石信兴的委派代表张颖担任信立泰器械的董事。

锦江电子此次科创板IPO的保荐机构为中信证券(行情600030,诊股)。而中信证券、中信证券全资子公司及中信证券控股子公司通过间接持有信立泰的财产份额或股权进而间接持有锦江电子股份,穿透后持股比例约为0.75%。

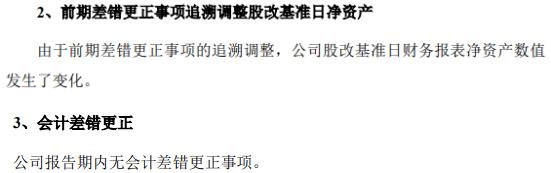

锦江电子申报稿中也有一些令人疑惑的地方。申报稿显示,公司报告期内无会计差错更正事项。但申报稿也显示,由于前期差错更正事项的追溯调整,公司股改基准日(2022年7月31日)财务报表净资产数值发生了变化。

那么,前期差错具体情况是什么?

申报稿摘要,数据来源:申报稿

-

鼓楼中国人寿携手光大银行华林分行推出“欢乐元宵·兔年元宵·祝福”客户联谊活动

2024-05-09

-

证监会对黄有龙赵薇孔德永分别采取5年证券市场禁入措施

2024-05-09

-

日韩股市周一双双高开 日经225指数涨幅扩大至1.44%

2024-05-09

-

量学扛鼎之作《股市天经:量波逮涨停》横空出世

2024-05-09

-

B站周三纳斯达克挂牌 一路下跌至2.26% 市值约31亿美元

2024-05-09

-

亚太股市继续走低,日本股市早盘大跌2% 东证股价指数开盘下跌1.65%

2024-05-09