zehsx2ft

继蓝光发展、嘉凯城、泰禾之后,阳光城成为今年又一家退市的A股房企。

日前,阳光城发布公告,因股价连续二十个交易日均低于1元/股,已触及强制退市规定,股票不进入退市整理期。

“从A股退市很无奈,该开发的项目、偿还的债务,还得继续下去。保交付是当下工作的重点,公司也在努力加强存货周转,希望通过加快销售快速回笼资金,尽早偿还债务。”阳光城相关人士称。

汇生国际融资总裁黄立冲对记者表示,该公司从A股退市意味着其失去上市公司地位,不再是公众公司。如果其资产状况尚可,并能够化解债务等相关问题,其未来还有可能以非上市公司形式存在或经营下去。

据悉,目前阳光城已通过转让物业、处置银行股权、卖酒店资产及出让ST龙净(行情600388,诊股)控制权等多种手段展开自救,但由于存量项目周转速度慢、负债规模大等原因,效果有限。未来阳光城能否化解债务问题,仍存在不小疑问。

债务问题仍相当棘手

阳光城从A股退市后,若想继续运营下去,不得不解决棘手的债务问题。

据阳光城公布的数据,截至2022年12月31日,公司已到期未支付的债务本金626.32 亿元。受毛利率下降、存货跌价、利息费用化等因素影响,阳光城2022年归属于母公司股东净亏损金额达125.53亿元。

因债务逾期,该公司面对着大量诉讼。阳光城披露,截至2021年年末,公司涉诉金额约146亿元,截至2022年报告日,其单项涉案金额超过1000万元的诉讼或仲裁涉案金额合计金额达439.76亿元,单项涉案金额1000万元以下的其他零星各类诉讼或仲裁涉案金额合计30.29亿元。

“公司偿债压力的确比较大,还在想办法通过销售、处置资产来盘活项目,以偿还债务。”阳光城相关人士表示。

除待偿还债务外,阳光城还存在着历年来为参股子公司担保后,留下的隐形债务,而其为参股公司进行担保的规模,是一笔不小的数目。

立信中联会计师事务所作为阳光城2022年财报审计机构,发现其未按规定履行审议及披露程序,对外部单位提供合计5.45亿元的担保。立信会计师事务所认为,这表明阳光城在对外担保内部控制上,存在重大缺陷。

据阳光城6月10日披露的信息,目前,阳光城集团及控股子公司对参股公司提供担保实际发生金额为106.85亿元,占最近一期经审计合并报表归属母公司净资产的204.7%。公司及控股子公司为其他资产负债率超过70%的控股子公司提供担保实际发生金额为585.72亿元,公司及控股子公司为其他资产负债率不超过70%的控股子公司提供担保实际发生金额为18.5亿元。

上述三类担保实际发生金额达711.07亿元,超过最近一期经审计合并报表归属母公司净资产100%,对资产负债率超过70%的单位担保金额超过公司最近一期经审计净资产50%。

诸葛找房数据研究中心分析师陈霄指出,房企此类担保多出于子公司项目融资需要,相较于直接融资,为参股公司担保的成本较低、程序相对简单。

不过,此类操作在市场波动期,可能会因项目公司回款不畅或项目公司发生债务违约等原因,进一步牵连到为子公司进行担保的主体。

“被担保公司财务状况恶化情况下,或将影响主体公司的信用资质,带来一系列隐患。对于负债压力较大的企业,还可能进一步加剧其债务风险。”陈霄表示。

从销售情况来看,据阳光城2023年一季报,公司期内销售商品、提供劳务收到的现金为31亿元,营收19.65亿元。期内,公司总资产2988.2亿元,负债合计2743.9亿元,其中一年内到期的非流动负债573.2亿元;期末公司现金及现金等价物余额仅有47.85亿元。

“去年以来政策虽有所缓和,但行业整体销售情况尚未好转,公司销售情况依然不容乐观。”阳光城方面称。

快速崛起模式暗藏危机

回顾阳光城早年发展,其有过多次高光时刻,包括引入多位明星职业经理人、拉来险资入股等。

2002年,阳光城通过收购石狮新发,实现了借壳上市。上市后近八年的时间里,这家闽系房企增长速度相当缓慢。2010年,阳光城启动全国布局战略,开始实行高速扩张战略,其全国拿地数量明显增加。

2012年明星职业经理人陈凯加盟后,该公司进入了快速发展期。2012年,阳光城的销售额从2011年的27亿元,迅速增至100亿元,2015年其销售额超过400亿元,2011年至2015年,其业绩实现了约15倍的增长。

陈凯从阳光城离职后,2017年阳光城引入来另一位明星职业经理人朱荣斌,该公司迎来又一段快速扩张期。

2018年,阳光城实现销售规模1628亿元,首次迈入1000亿房企阵营。2019年,阳光城全口径销售金额2110.31亿元,进入2000亿俱乐部,由此其也跻身世界500强企业,被视为闽系房企领头羊之一。

阳光城高速上升期,也引来了险资的入股。2020年4月,阳光城控股股东阳光(行情600673,诊股)控股与泰康保险签订战略协议,泰康人寿及泰康养老与上海嘉闻签订股权转让协议,受让阳光城13.53%股份。

泰康入股阳光城时,阳光控股对阳光城未来十年归母净利润进行了业绩承诺:前五年每年平均增长率不低于15%,即年平均增长率不低于18.13%;第6-8年年增长率不低于10%,第9-10年年增长率不低于5%。

不过,阳光城未能兑现其业绩承诺。阳光城2021年三季报显示,公司期内扣非净利润8670万元,较上年同期27.85亿元下滑约97%,其中三季度单季扣非净亏损17.52亿元。而后,随着阳光城风险不断暴露,泰康系于2021年底割肉离场。

业内人士认为,造成阳光城当前局面的原因,与其在扩张期大手笔扩规模的发展模式不无关系,而其快速崛起和跌落,也成为当前闽系房企兴衰的一个样本。

“不少快速崛起的房企,为了冲销售规模,在三四线城市拿了不少项目,因为这些城市土地成本相对较低。在市场上行期,能高速周转,提高资金使用效率,这种运作模式问题还不大,但市场出现调整后,如果企业杠杆用得比较足,融资渠道又不畅通,加之各地加强了对预售资金的监管力度,其所拿项目不能快速变现,很容易出现流动性问题。”上海一家房产机构分析师说。

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

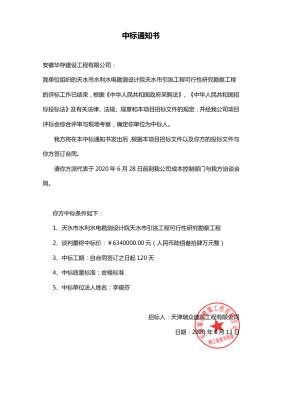

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

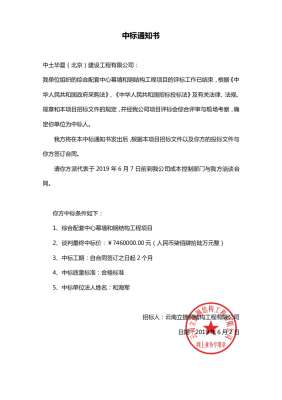

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

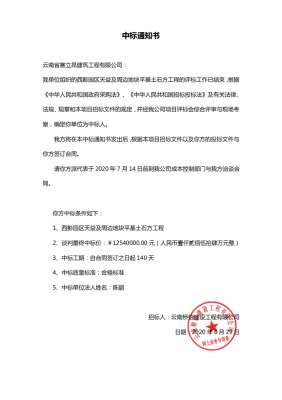

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09