美联储可能再未来扰乱美国市场的原因

美联储可能再未来扰乱美国市场的原因

周二公布的5月份消费者价格指数为投资者带来了一些可喜的迹象,表明美国通胀有所缓解,同时美联储及其主席鲍威尔的任务也更加复杂。

核心消费者价格指数(CPI)剔除食品和能源,以更纯粹地反映通胀情况。对于设定2%通胀目标的决策者来说,这一指数可能仍然过高。5月核心通胀率连续第三个月上涨0.4%,而过去12个月的涨幅为5.3%。这增加了这样一种可能性,即一旦投资者对周二经济数据的热情消退,如果美联储在周三没有采取任何行动后恢复升息,美国市场可能再次受到冲击。

投资者一直渴望看到美联储结束过去40年来最激进的加息行动,尽管市场暗示的美联储7月份加息的可能性自上周以来一直保持在50%以上。高盛资产管理公司多资产解决方案副首席投资官亚历山德拉•威尔逊-埃利桑多表示,预计美联储“将(在周三)鹰派地暂停加息,并强调采取与澳大利亚央行和加拿大央行类似路线的可能性”,这两家央行都在暂停加息后恢复了加息。

"考虑到决策者一直依赖数据的事实,美联储若周三暂停加息,将难以让人信服其鹰派立场,"道明证券美国利率策略部门主管Gennadiy Goldberg表示。“数据继续表明,劳动力市场仍然火热,核心通胀仍然非常强劲。美联储将很难就暂停加息和稍后重启加息进行沟通,这将是向投资者发出的一个非常复杂的信息。”

尽管联邦基金期货交易员认为美联储有97.6%的可能性不采取任何行动,使其主要利率目标保持在5%-5.25%之间,但道明银行还是出人意料地预测美联储将在周三最终加息25个基点。

“我们认为周三的决定比市场预期的要接近得多,”戈德堡说,投资者可能会为美联储明天暂停加息而欢呼,“即使美联储暗示未来可能会进一步加息”。

截至周二下午,美国三大股指均走高,此前5月份的通胀数据强化了投资者对美联储周三不会采取行动的预期。与此同时,美国国债收益率涨跌互现:对政策敏感的2年期国债收益率从4.687%跃升至4.68%,领涨多数30年期国债收益率,收益率为3.931%,而1个月至6个月期国债收益率均下跌。

不到一周前,加拿大央行在3月和4月暂停加息后意外加息25个基点,令美国投资者感到不安,这提醒了金融市场上的许多人,不加息并不一定意味着货币紧缩政策的结束。上周三美联储做出决定后,标准普尔500指数和纳斯达克综合指数表现不佳,分别下跌0.4%和1.3%,前者还没有跌破标志着熊市退出的门槛。(第二天,标准普尔500指数走出了1948年以来最长的熊市。)

就在加拿大央行做出这一决定的前一天,澳大利亚央行继4月份暂停加息后,连续第二次加息25个基点。

总部位于洛杉矶的投资管理公司Payden &; Rygel的董事兼首席经济学家杰弗里·克利夫兰表示,美联储在跳过一两次会议后被迫恢复加息的可能性“非常大”。该公司管理着近1,500亿美元的资产。Payden & Rygel预计美联储周三不会采取行动,Cleveland表示,决策者在7月25-26日的会议上不会有足够的数据来判断核心通胀是否“肯定在放缓”。

克利夫兰告诉MarketWatch,如果美联储效仿加拿大央行和澳大利亚央行采取走走停停的政策,第一个影响将是短期国债收益率,即2年期国债收益率可能回到5%或更高。他说,短期利率的上升速度可能快于长期利率,也就是所谓的国债收益率曲线的熊市趋平,因为市场已经消化了美联储长期利率走高的预期。

与此同时,股市的结果将更加“棘手”,克利夫兰表示:如果通货膨胀因为经济表现良好而变得棘手,“股市可能表现不错”。但他表示,如果在类似滞胀的环境中,伴随粘性通胀而来的是增长乏力,“这对股市来说将是可怕的”。

克利夫兰说:“我担心,如果这种情况延续到9月份,而我们仍然有0.4%的月度核心CPI,美联储将重新进入加息模式。”“这将给市场带来更大的冲击。如果他们在周三不加息,而且语气不够强硬,一些人将相信美联储已经结束了,这可能会影响市场,直到又有一两个CPI报告出炉。我最担心的是,如果他们暂停或跳过加息,而通胀没有降温,他们就必须重启加息——这就会引发一个问题:“我们是否需要将利率调至6%?”或者“什么会真正起作用?”’”

-

十大行业互联网金融-想借钱?先交“评估”费

2024-05-09

-

Xi人最近像买彩票一样抢疫苗号3000 家长只能拿到24个左右的号

2024-05-09

-

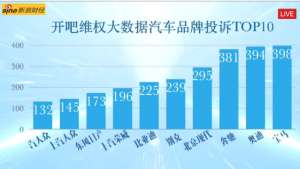

走吧维权汽车品牌投诉名单公布-东风日产上汽大众榜上有名

2024-05-09

-

绿瘦“魔粉”轻松瘦?客户说花了8万减肥 住进了医院

2024-05-09

-

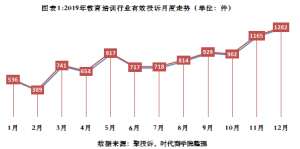

消费者权益保护教育培训白皮书-预付式消费陷阱大

2024-05-09

-

视频-华晨宝马因漏油召回31万辆车 品控成焦点

2024-05-09