中银证券:新房二手房成交同比增幅收窄,核心城市土拍热度延续

中银证券:新房二手房成交同比增幅收窄,核心城市土拍热度延续

乐居财经李礼5月15日,中银证券发布房地产行业2023年4月月报。

核心观点

新房:4月新房成交单月同比增幅下降至两成,1-4月累计增速转正。4月38城新房成交面积1498.5万平,环比下降28.1%,同比上升20.2%,同比增速较上月下降12.6pct。1-4月累计增速为4.2%(前值:-0.5%),由负转正。基本验证了我们此前对于4月成交延续复苏,但增长动能或转弱的判断,行业信心目前仍在筑底回升阶段。

分城市能级来看,一线城市成交韧性较强,自上月集中放量后本月新房成交面积环比下跌12%,同比仍增长127%,增速较上月提升了64.3pct,1-4月累计同比仍增26%。其中北京、深圳延续同环比齐增,深圳主要得益于供应放量,北京则面临供不应求,刚需热情不退,顺义、房山多个刚需盘持续热销。上海、广州成交环比下降,热度略有回落,但同比仍保持增势,上海同比增速较高主要是因为去年同期受疫情封控影响基数较低。二三线城市则面临热度转降,整体成交回调幅度大于一线,环比降幅分别达24%、28%,同比增速分别为17%、-4%,增速分别较上月下降19.8、63.5pct,1-4月累计同比增速分别为4%、17%。各城市环比跌多涨少,仅成都行情独立、环比持增。目前来看,回落较为显著的有:1)武汉、南京、青岛等尚有人口优势的强二线城市,需求集中释放后,也进入阶段性疲软期。2)南宁、惠州、扬州、韶关等弱二三线城市,整体城市基本面欠佳,高库存问题难解,成交回归理性之后预期还将延续筑底行情。

二手房:4月二手房成交同比增速虽下降,但仍保持高位增长超过七成,整体韧性仍好于新房。4月14城二手房成交面积866.8万平,环比-18.7%,同比+71.2%,仍保持高增,同比增幅较上月减少37.9pct,成交环比转跌、同比增速下降主要是由于前期积压需求释放逐步接近尾声,后续进入平缓释放期。1-4月累计同比增速为70.2%。4月一、二、三线城市环比增速-32.8%、-13.2%、-13.8%,同比增速6.6%、105.6%、119.1%,增速较上月分别减少46.9、25.2、131.5pct。从具体城市来看,我们跟踪的所有城市二手房成交环比增速均转负,北京、深圳、杭州、青岛相对回调明显,环比跌幅超过两成。据克而瑞数据,自3月下旬起,杭州二手房带看等指标明显下滑,二手房成交也开始逐周走弱;北京二手房成交在3月底迎来一波放量,随着疫情期挤压需求和入学置业需求逐渐释放完毕,清明节后成交逐渐走弱。同比来看,除北京同比小幅下跌1%以外,其余我们跟踪的城市4月二手房成交面积同比增速仍然为正。其中杭州、青岛、苏州、成都、东莞、福州增幅居前,同比增速均超过90%。例如成都,4月二手房成交延续强劲表现,规模同比接近翻倍,统计局数据显示的成都二手房价连续15个月环比上涨;苏州二手房市场经历较长低迷期后迎来反弹,4月成交面积同比增长153%;深圳4月末成交明显发力,主要是因为二手房指导价政策时隔两年迎来调整,中介平台仍需按照指导价展示房源价格,但执行层面不再影响放贷,政策利好下市场信心提振。

库存与去化:4月整体库存同环比下降,去化周期较上月缩短,库存积压状况进一步改善。截至4月底,我们跟踪的14城新房住宅库存面积为1.01亿平,环比-0.7%,同比-3.4%;去化周期为14.2个月,环比-3.4%,同比+3.0%。一、二、三线城市库存同比增速+2.7%、-13.3%、-15.1%;去化周期分别为11.4、12.3和13.8个月,同比增速0.7%、6.3%、-6.9%。具体来看,5成城市库存环比小幅下降,超过6成城市去化周期环比缩短,上海、杭州、宁波去化周期在12个月内。

开盘去化率:31个重点城市平均开盘去化率51%,环比-6pct,市场热度有所下降。从具体城市来看,4月各城市环比跌多涨少,仅杭州一个城市去化率由3月的73%上涨至81%,整体去化率延续高位,常州虽环比微增1个百分点,但整体仍在15%以下的低位波动。热点城市北京、上海、成都虽然短期去化率转降,但去化率绝对值仍保持在6成以上的高位;而前期低位徘徊、短期内热度显著回升的深圳、天津、郑州、南京、武汉等城市4月去化率均显著回落,刚需刚改动能转弱,居民购房需求恢复理性,不过整体热度仍略好于2月。

土地市场:百城土地成交规模仍在低位,重点城市土拍热度延续。4月百城住宅类用地成交建面3200.3万平,环比-15.3%,同比-47.2%,同比降幅较3月扩大了21.2pct;楼面均4743元/平,环比+15.0%,同比+8.8%;平均溢价率6.27%,环比-1.24pct,同比-0.04pct,同环比虽略下降,但仅次于23年3月,为近一年的第二高点。4月,虽有上海、广州、杭州、成都、合肥等城市集中土拍,但受重点城市“预供地”制度的影响,土地市场成交规模仍在低位。热度方面,得益于市场信心的恢复,大多数城市土拍均取得了较为理想的热度,上海、杭州、合肥集中土拍平均溢价率分别为7.0%、8.5%、12.4%,民营房企的投资意愿也有所复苏,杭州本次民企拿地金额合计142亿元,占比高达85%。我们认为市场仍处于温和修复阶段,土地市场活跃度也有所回升。

房企:1)单月百强房企销售同比增速小幅下降,但CR50房企销售同比增速仍提升。百强房企4月全口径销售额同比+27.4%(前值:+29.1%);权益口径销售额同比+28.5%(前值:+31.3%);1-4月累计全口径销售额同比+8.7%(前值:+2.2%)。

TOP20中70%的房企4月单月销售额增速为正,增长较快的为铁建(254%)、建发(213%)、招蛇(171%)、华润(119%)、滨江(89%)、绿城(89%)、华发(76%)。2)拿地强度明显提升,民企拿地意愿有所恢复。百强房企4月拿地金额同比+3.5%(前值:+8.3%);拿地建面同比-31.1%(前值:-11.4%);拿地强度从3月的13%提升至32%,整体投资力度明显提升。

4月诸多重点城市的开展集中土拍,大量优质地块上市,因此百强房企拿地楼面均价1.66万元/平,同比增长48.9%。头部房企拿地强度相对更强,4月CR5、CR10、CR20、CR50拿地强度分别为50%、45%、41%、36%;头部房企更聚焦高能级优质地块,CR5、CR10楼面均价高达1.97、1.83万元/平,同比分别增长27.6%和33.3%。具体来看,4月万科、华润置地拿地金额排名靠前,均超100亿元,拿地强度分别为69.6%、64.0%。从累计来看,23年1-4月百强房企全口径拿地金额3948亿元,同比仍有5.5%的下降,楼面均价同比提升16.4%至9588元/平,拿地强度同比下降2.8pct至17.1%。1-4月地方国企“托底”的情况明显减少,地方国企拿地金额占比降至26.8%,央企占比降至26.8%,民企占比提升至42.8%。我们认为,短期拿地主体仍旧会以央国企为主,占比仍有近六成,且投资愈发集中,其中深耕房企增储诉求明确,将形成未来土地市场的重要力量。民企投资的积极性在复苏,2-3月民企虽在土地市场开始崭露头角,但以城市深耕型民企为主,如龙湖、滨江、长隆、伟星等持续在深耕城市拿地,本土民企紧抓“捡漏”机遇,参与到摇号中,坤和、天阳等多家民企在大本营均有所斩获;4月开始全国化布局的民企也重启拿地,例如碧桂园重启拿地,时隔9个月于2023年4月首次在集中供地拿地,以28亿拿下杭州滨江区优质地块。不过整体而言,民企仍存在一定资金压力,未来参拍热情、动力仍有待观察。3)融资:房企单月融资规模同环比均下降,5、6月偿债压力相对较小。4月行业国内外债券、信托、ABS发行规模合计728亿元,同比-5%,环比-21%,平均发行利率3.79%,同比-0.26pct,环比-0.10pct。主流房企中信达地产、金融街、建发国际发行国内债券规模较大,均超过30亿元。1-4月行业国内外债券、信托、ABS发行规模合计2618亿元,同比-18%。2023年国内外债券到期规模为9455亿元,其中5、6、7月分别到期689、704、938亿元。

投资建议

4月楼市成交动能转弱,符合我们此前的预判。核心重点城市政策利好仍在不断推出;同时近期热点城市土拍市场热度也较高,民营房企的投资意愿也有所复苏。我们认为市场仍处于温和修复阶段,土地市场活跃度也有所回升。具体标的,我们建议在板块目前估值仍然相对较低的情况下,关注内生增长快、拿地有效性强的内驱动力型公司;REITS相关的商业地产、保租房、产业园区、物流地产等资产持有方;以及在行业大环境收缩的背景下,重要性提升的渠道公司。我们建议关注以下两条主线:1)主流的央国企和区域深耕型房企,销售、拿地均有较好增长,行业见底复苏后带来β行情:招商蛇口、华润置地、建发国际集团、越秀地产、绿城中国、华发股份、滨江集团;2)主题性投资机会,包括REITs相关:大悦城、光大嘉宝、中新集团;房地产渠道相关的标的:贝壳、我爱我家。

风险提示:

房地产调控升级;销售超预期下行;融资收紧。

相关公司:中银证券sh601696

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

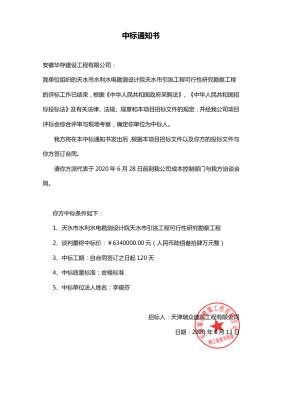

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

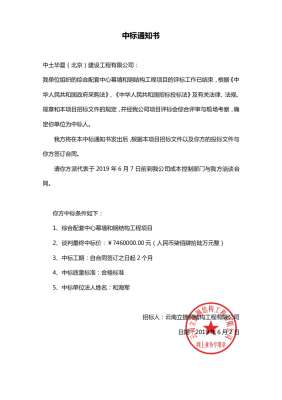

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

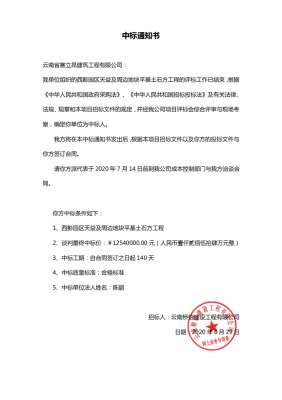

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09