优质房企获得资本青睐,碧桂园发行两笔合计17亿元中期票据

优质房企获得资本青睐,碧桂园发行两笔合计17亿元中期票据

本文来源:时代周报 作者:唐洛

随着销售、投融资逐渐步入正常发展轨道,房地产行业曙光已现。暖风吹拂下,融资端持续释放积极信号。

进入“红五月”,万科、越秀地产、碧桂园等多家房企加快融资步伐,陆续公布最新融资计划。

5月8日,碧桂园地产2023年度第一期、第二期中期票据完成发行。其中第一期(23碧桂园MTN001)规模为8亿元,期限2年,最终票面利率3.80%;第二期(23碧桂园MTN002)规模为9亿元,期限2年,最终票面利率3.95%。

公开资料显示,碧桂园地产此前已于2023年1月31日获批200亿元中票储架式注册发行额度。此次两期中票于5月5日、5月6日及5月8日簿记建档,主承销商分别为建设银行、工商银行等,均由中债信用增进公司提供全额无条件不可撤销的连带责任担保。

全额无条件不可撤销的连带责任担保,即当被担保对象发生违约后,担保方要全额、无条件、不可撤销地履行被担保人应尽的全部义务,可以视为是对债权人权益保障力度最强的担保措施。

此次发行,中债信用增进再次为碧桂园提供“全额担保”,展现出监管层对优质民营企房企坚定的支持,同时也认可了碧桂园作为行业标杆的企业基本面。

房企持续获得融资支持,与行业景气度提升密切相关。

来自克而瑞研究中心的数据显示,4月,TOP100房企实现销售操盘金额5665.4亿元,同比增长31.6%,同比去年保持增长且增幅较3月进一步提升。累计业绩来看,1-4月百强房企实现销售操盘金额20499.2亿元,累计业绩同比自一季度转正之后,增幅也进一步提升至9.7%。

中信建投证券发布研报称,2023 年以来,房地产销售复苏明显,土拍市场热度恢复,销售复苏具有持续性,看好在此过程中穿越周期且具备高成长性的央国企和优质民企。

优质房企获得资本青睐

2022年第四季度以来,中债信用增进全额担保发债的方式,给民营房企融资开了一个闸口,碧桂园、龙湖、新城控股等由监管部门选定的示范性民营房企首批破冰。

据悉,碧桂园是迄今为止行业内为数不多的仍然能够进行全品种融资的民营房企,各类融资渠道畅通。在政府监管部门和金融机构的支持下,2022年以来先后成功发行公司债、中票、ABS、可转债等直接融资产品,完成多次股权融资。此外,还获得多家银行超3000亿元意向性综合授信支持。

进入2023年,碧桂园成为春节后获批储架式注册发行的首家房企,也是获批规模最大的民营房企之一。

公告显示,3月14日,碧桂园地产2023年面向专业投资者公开发行公司债券获上交所受理,债券类别为小公募,拟发行金额为186亿元。同月31日,碧桂园控股公告获大丰银行提供9.5亿港元3年期贷款融资。在此轮市场调整期中,优质民营房企的融资通道正在加速修复。

自政府在多个场合表示,要支持合理住房和融资需求、支持示范房企的融资发展后,碧桂园已在2022年合计发行公司债、中票、ABS、可转债等直接融资产品折合人民币近百亿元。

监管层及金融机构对碧桂园经营稳健的认可与支持,使得其在稳经、偿债务、谋发展等方面有了更大的空间。

销售基本面稳中向好

碧桂园获得全额担保“绿卡”,一方面来源于公司稳健的财务结构,另一方面则来自于行业基本面稳中向好。

2022年,在销售市场疲弱、资本市场信心不足的情况下,碧桂园守住了保经营安全、保交楼、保债务刚兑的底线,总借贷约2713.1亿元,同比下降14.7%;净借贷比率40.0%,近10年的最低值;剔除预收账款的资产负债69.4%,首次降至70%以下。期末总现金余额约1475.5亿元,现金短债比约1.6倍,维持在行业较优水平,可充分覆盖年内到期的债务,短期偿债无忧。

进入2023年第二季度,碧桂园抓住市场复苏行情,业绩转涨。

5月5日,碧桂园公布其4月份的业绩快报。数据显示,碧桂园及其附属公司4月单月共实现归属公司股东权益的合同销售金额约人民币226.9亿元,对应合同销售建筑面积约278万平方米,两项数据分别按年微增0.22%及1.46%。

多名业内人士认为,下半年将迎来多个销售旺季,头部企业将在复苏行情中获得抢跑,从而抢占更多市场先机。

碧桂园销售向好的底气,来自于购房者的信任。长期以来,碧桂园保持领先于行业的交付水平,成为其获得市场认可的重要保证。

2022年碧桂园交付房屋1384批次,交付近70万套房源,高居行业榜首。其中,交付的房屋覆盖30个省份的255个城市,碧桂园客户对房屋质量满意度评分提升22.09%。

加仓一二线城市

土地市场回暖,从头部房企开始进场为主。稳健型资本坐阵后,观望的房企将加速买入,从而带动市场氛围企稳向好。

近期,碧桂园持续释放“多头”信号。

4月25日,碧桂园以超28亿元成功竞得杭州滨江区地块。该地块总占地68.90亩,规划容积率2.3,起拍价为252542万元,最终成交价为282542万元,楼面价26745元/㎡,溢价率11.88%。该块土地获取模式为招拍挂,碧桂园权益占比100%。

碧桂园集团总裁莫斌此前在业绩发布会上表示,今年碧桂园已重启投资拿地,接下来将更多聚焦一二线核心城市及三四线城市核心区位,逐步提升一二线城市投资额和土地储备的占比,并计划在未来3-5年内将公司一二线城市货值比例提升到50%左右。

事实上,碧桂园的城市布局中,一二线城市的占比已明显提升。

财报数据显示,2022年,碧桂园分别在佛山、张家口、兰州等地获取低溢价率的土地,共计新获取9个项目,权益地价约人民币61亿元;新获取土地按权益地价中,71%分布在一二线城市。

截至2022年底,碧桂园位于中国内地的已获取权益可售资源约为9555亿元,潜在权益可售货值约2528亿元,合计约1.2万亿元。已获取权益可售资源中一二线占比39%,三四线占比61%。

碧桂园集团常务副总裁程光煜此前曾透露,从去年下半年到现在,碧桂园已积极参与北京、南京、成都、杭州、合肥、上海等地公开市场拿地。他同时也表示,今年碧桂园会更加注重投资的“质”,根据实际销售情况和市场机会的呈现进行安排。

进入2023年,碧桂园集团董事会表示,将抓住市场修复的机遇,践行新的发展模式,继续走高质量发展之路。

稳健的基本面与前瞻性的战略布局,让碧桂园获得研究机构的高度认可。

近期,天风证券发布研报称,碧桂园作为头部房企,销售端仍处于行业领先地位;土地储备存量充足、结构优化;资产负债表得到修复,债务结构不断优化。同时,碧桂园以一体两翼发展战略,可成为支撑公司未来发展的基石。

第一上海证券有限公司则发布研报称,碧桂园销售金额仍然处于行业领先地位,财务结构依然稳定,土储丰富且结构保持优化,公司近年也布局轻资产的代建代管业务和科技智慧建造业务,前景乐观。因此,该机构认为,碧桂园具备穿越周期的能力。

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

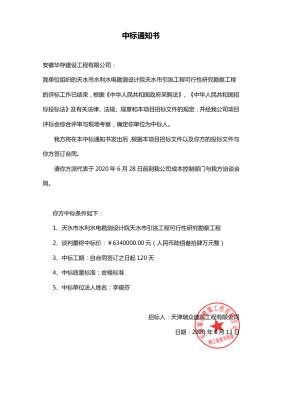

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

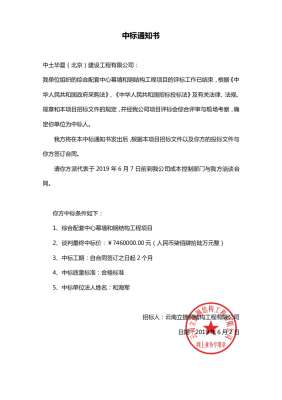

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

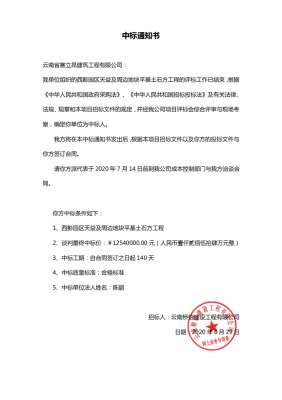

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09