一季度最新数据!住房贷款投放加大 住房租赁贷款同比增长93.5% 保险资金运用余额达26万亿

一季度最新数据!住房贷款投放加大 住房租赁贷款同比增长93.5% 保险资金运用余额达26万亿

今日从银保监会获悉,截至今年一季末,银行业金融机构资产总额达397.3万亿元,同比增长11%;保险公司总资产28.4亿元,同比增长10.5%;保险资金运用余额26万亿元,同比增长10.6%。

此外,银行保险机构参与各类商业养老金融业务取得明显进展。截至一季末,已有18只理财产品、25款人身保险产品纳入个人养老金制度;专属商业养老保险规模保持增长,累计保费规模50.8亿元,投保件数42.9万件,其中新产业(行情300832,诊股)、新业态从业人员和灵活就业人员投保超过6万件;养老理财产品共发行51只,累计发行规模1004.9亿元,投资者人数合计46.7万。

一季度银行资产总额同比增长11% 保险资金运用余额同比增长10.6%

来自银保监会的数据显示,一季度末,银行业金融机构资产总额397.3万亿元,同比增长11%。保险公司总资产28.4万亿元,同比增长10.5%。保险资金运用余额26万亿元,同比增长10.6%。一季度,人民币贷款新增10.6万亿元,同比多增2.27万亿元。银行保险新增债券投资4.2万亿元。保险公司原保险保费收入1.95万亿元,同比增长9.2%,赔款与给付支出4932亿元,同比增长9.3%。

据银保监会相关人士介绍,银行保险业持续加大对新能源、人工智能、生物制造等先进制造业和战略性新兴产业的资金支持,促进高水平科技自立自强。一季度末,高技术制造业贷款余额同比增长28.6%,战略性新兴产业贷款余额同比增长超过50%。推动数字经济发展,数字经济核心产业贷款同比增长26.2%。积极支持推动经济社会发展绿色化、低碳化,一季度末绿色信贷余额同比增长34%。

数据还显示,一季度制造业贷款新增2.2万亿元,同比多增3819亿元。民营企业贷款新增3.7万亿元,同比多增1万亿元。普惠型小微企业贷款新增2.3万亿元,同比多增8088亿元。一季度,普惠型小微企业贷款平均利率较上年下降0.38个百分点,民营企业贷款平均利率较上年下降0.06个百分点。

据介绍,一季度个人住房贷款投放力度加大,92%用于支持购买首套房,合理满足刚需群体信贷需求,住房租赁贷款同比增长93.5%。推动补齐第三支柱养老短板。一季度末,养老理财产品同比增长173.3%,个人养老金理财快速增长,特定养老储蓄存款达到336亿元。

专属商业养老保险累计规模50.8亿元 养老理财累计规模1004.9亿元

据银保监会相关人士介绍,银行保险机构积极参与个人养老金制度建设,稳步推进各类商业养老金融业务发展,取得明显成效。银保机构积极推出相关产品和服务,丰富了消费者的养老选择,有力支持了个人养老金制度持续健康发展。

数据显示,截至今年一季末,已有18只理财产品、25款人身保险产品纳入个人养老金制度;具有养老属性的商业保险业务累计积累责任准备金超过6万亿元,其中,养老年金保险责任准备金约 6600亿元;专属商业养老保险规模保持增长,累计保费规模50.8亿元,投保件数42.9万件,其中新产业、新业态从业人员和灵活就业人员投保超过6万件;养老理财产品共发行51只,累计发行规模1004.9亿元,投资者人数合计46.7万。

银保监会相关人士表示,未来将在总结前期试点经验的基础上,对专属商业养老保险的经营要求、业务管理、消费者保护等事项进行研究,并将有针对性的调整相关要求,进一步优化业务流程,便利消费者选择适合其自身需求的产品。

养老理财方面,2021年9月四家理财公司在深圳、青岛、武汉和成都等地开展试点;2022年3月养老理财产品试点进一步扩容,参与机构扩大到11家理财公司,试点地区扩大到10个城市。据介绍,银保监会将稳步有序推进养老理财产品试点工作。

2023年1月,养老保险公司商业养老金试点正式启动。商业养老金业务包括养老账户管理、养老规划、资金管理和风险管理等,试点旨在探索满足客户生命周期内多样化养老需求。银保监会相关人士表示,将推动国寿养老、人保养老、太平养老、国民养老四家公司加紧筹备,试点公司均已推出商业养老金产品和服务,业务规模稳步增长。同时,试点公司正在积极探索利用多渠道开展商业养老金业。

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

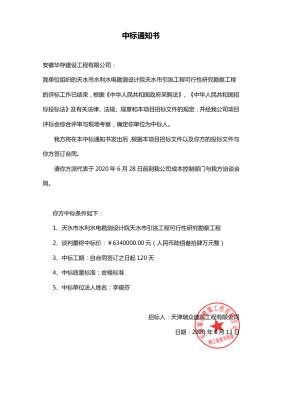

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

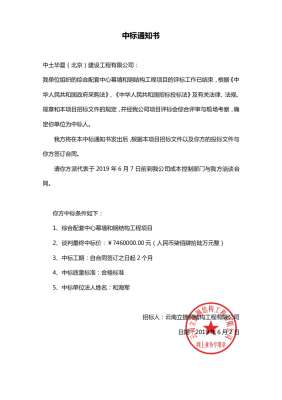

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

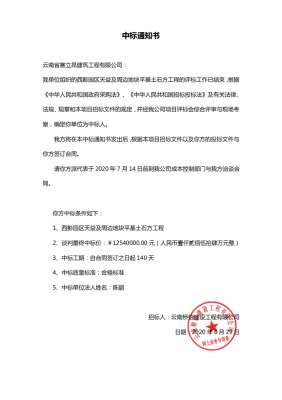

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09