国金证券:本轮汽车降价,对消费的影响?

国金证券:本轮汽车降价,对消费的影响?

报告要点

“见微知著”系列第48期:本轮汽车降价与过往有何不同,效果如何,对汽车消费有何影响?详细梳理,供参考。

一、热点思考:汽车降价、购置税优惠等对汽车消费的结构性支持,或使得汽车消费拖累可控

本轮汽车降价与过往的异同?降价从新能源车扩展到燃油车,力度大、范围广,去库存紧迫性更强。

本轮汽车“降价潮”由新能源车扩展至燃油车,力度大、范围广。1月新能源车企开始降价,随后传导至燃油车市场,相较2015、2019年降价,本轮降价伴随汽车优惠补贴政策退坡和排放标准切换,去库紧迫性更强,受此影响,本轮代表车企主要车型降价幅度高达29%、远高于过往的13%、17%,涉及车企范围进一步扩大。

与过往类似,降价均由供需错配导致,购车需求走弱下,车企通过降价来加快去库存。汽车相关企业普遍于上半年补库、下半年去库,而汽车降价前期均面临库存去化压力,比如:2014年4月至9月,汽车库存仅回落7%、12月又回到4月水平;本轮需求走弱下,汽车库存亦显著提升,1-2月经销商库存为1.9、远高于过往同期1.7。

当前汽车降价效果如何?单纯降价对需求拉动或弱于以往,购置税优惠等政策配合或对汽车消费提振更为明显。

过往降价处于汽车消费高速增长阶段、当前增长放缓,使得降价等需求措施的拉动效果减弱。2017至2022年汽车销量平均同比回落0.5%、低于过往;受制于整体增速放缓,需求刺激措施的拉动弹性减弱,比如:伴随汽车总体保有量提升至较高水平、增速明显放缓,2019年降价时期汽车销量同比仅提升9个百分点、低于2015年的25个百分点。

单纯降价对汽车消费的拉动相较有限,购置税优惠等政策配合对汽车消费提振更为明显。相较于降价,购置税政策对汽车销售拉动的效果更为明显,2009年汽车购置税税率由10%降至5%、拉动汽车销售显著提升88个百分点,伴随购置税优惠退坡,2010年汽车销售同比回落;2019年降价下,购置税优惠并未出台,汽车销量同比仅回升9个百分点。

未来汽车消费如何演绎?阶段性降价、新能源汽车购置支持等,或使得汽车消费不会对总体消费形成明显拖累。

当前油电切换期下,新能源车购置税优惠等政策延续,或继续对新能源车消费形成支撑。伴随燃油车购置税优惠政策退出,销量同比由去年6月的13%回落至1月的-19%,相较之下,新能源车购置税优惠仍将延续或进一步支撑销售;油电切换下,新能源车补贴退坡但销售持续提升、市场驱动属性加强,因此降价对新能源车仍有需求刺激效果。

高频数据显示汽车销售已有所好转,新能源车渗透提升、销量回暖等,或使得汽车消费不会对总体消费形成明显拖累。截至3月26日当周,汽车零售销量边际改善、同比提升18%,燃油车、新能源车均改善;考虑到当前新能源车渗透率已超30%、对汽车消费市场影响进一步加大,叠加居民出行和收入等的修复,汽车消费不会对总体消费形成明显拖累。

二、高频跟踪:上游地产竣工持续推进,中游纺织相关生产修复,下游商品房成交大幅改善

【上游】水泥产需修复放缓、玻璃产需持续改善,指向地产竣工仍加快落地。近两周水泥开工和出货明显放缓、建筑钢材成交有所走弱,但玻璃表观需求较上周回升3.5%、较去年同期提高18.1%,指向地产竣工加快落地;同时,沥青开工较上周回升3%至42.7%,恢复至2019年同期水平的95%,指向基建仍在持续落地。

【中游】纺织相关中游工业生产持续恢复,汽车相关开工维持高位。本周,涤纶长丝开工率较上周提升0.8个百分点至80.8%,聚酯工厂负荷率提升0.1个百分点至83.4%,国内PTA开工率提升0.6个百分点至79.1%;汽车相关开工率总体维持高位,汽车半钢胎开工率已超过往四年同期,较2019年同期提升1.1%。

【下游】商品房成交显著改善,土地成交边际好转。本周,本周30大中城市商品房成交环比回升23.5%、达到2021年同期水平的95.7%,其中一线城市回升最明显、较上周提升39.2%,已超过往四年同期、较2021年同期提升29.1%;土地成交情况边际改善,住宅类土地成交面积较前周回升15.9%,但总体水平仍偏弱。

风险提示

疫情反复,数据统计存在误差或遗漏。

+

报告正文

一、热点思考:汽车降价,本轮不一样?

1、本轮汽车降价与过往的异同?

年初以来,汽车市场“降价潮”持续发酵,“价格战”由新能源车传导至燃油车,相较过往,本轮“价格战”降价力度大、涉及车企范围广。2023年1月,新能源车企开始降价,以某头部新能源车企为例,1月代表车型价格降幅平均达12.4%。随后“降价潮”进一步传导至燃油车市场,相较于2015、2019年汽车“降价潮”,本轮降价力度大,代表车企主要车型降价幅度平均达29.4%,远高于2015、2019年的平均降幅12.6%、16.6%;同时,本轮降价涉及汽车品牌范围进一步扩大,1月以来降价的燃油车、新能源车品牌合计约为46个,远超2015、2019年的28、41个。

与过往降价相同的是,汽车降价往往伴随“供给过剩、需求偏弱”的供需错配问题,购车需求走弱下,车企库存去化压力加大导致价格下行。经验显示,过往汽车经销商普遍于上半年补库、下半年去库,而在历轮汽车降价前期均出现了库存去化困难的问题,比如:2014年4月至9月,汽车经销商库存系数仅回落6.6%、12月又回到4月水平;2018年6月至2019年4月,经销商库存持续处于高位,对应汽车销量当月同比由4.8%回落至-16.4%。本轮购车需求走弱下,汽车相关企业库存显著提升,去年6月至12月,汽车经销商库存系数提升38.2%,1-2月经销商库存平均为1.87、远高于过往同期平均1.66。

与过往降价不同的是,本轮降价潮发生在汽车优惠政策退坡背景下,年初购置税优惠和补贴政策到期、年中燃油车排放标准切换,共同拖累购车需求走弱。燃油车购置税优惠政策于2022年12月到期、同时排放标准切换暂定于今年6月开启,受此影响,燃油车购置需求明显走弱,2022年9月燃油车销量开始回落,2023年1月加速下行、同比回落41%。此外,新能源车补贴政策进一步退坡、2022年12月31日后上牌的新能源车不再给予补贴,补贴政策退坡使得购置需求前置、年初需求快速走弱,1月新能源车销量同比回落5.5%。

2、汽车降价效果如何?

过往降价处于汽车消费高速增长时期,但当前汽车市场已进入相对低速增长阶段、降价对需求拉动的效果弱于过往。汽车销量于2017年见顶后有所回落,2017至2022年汽车销量平均同比为-0.5%、远低于过往,指向当前汽车市场已进入相对低速增长阶段。受制于汽车市场整体增速放缓,降价、优惠等需求端刺激措施对需求拉动的弹性有所走弱,比如:2008年12月至2009年11月,汽车保有量同比提升4.3个百分点,对应需求端措施刺激下,汽车销量同比提升88.4个百分点;相较之下,2015、2019年汽车保有量同比增速明显放缓,这两轮降价潮下,汽车销量同比分别仅提升24.7、8.5个百分点。

过往汽车降价时期居民总体消费需求支撑性较强,相较过往,本轮后续收入改善的修复预期或有助于汽车消费的修复。过往汽车降价下,汽车需求走弱,但居民总体消费需求支撑性较强,2015、2019年降价期间,汽车零售同比分别回落11、15个百分点,但居民人均可支配收入同比分别为10%、8.7%,远高于汽车零售同比1.9%、-7%,居民收入端稳定增长一定程度支撑后续销售增长。本轮降价下,居民收入预期、消费意愿显著低于过往、但改善迹象明显,助于后续汽车等耐用品消费企稳恢复。

单纯降价对汽车消费的拉动相较有限,购置税优惠等政策配合对汽车消费提振更为明显。截至3月,降价对总体汽车销售的拉动相对有限,厂家零售、批发平均销量分别较1月初回落89.3%、53.1%;类比过往,相较于降价,购置税优惠等政策对汽车销售拉动的效果更为直接、明显,比如:2009年汽车购置税税率由10%降至5%、直接拉动汽车销售显著提升,伴随购置税优惠退坡,2010年汽车销售同比开始回落;类似的,2016年汽车购置税税率重新降至5%、再次拉动汽车销售明显提升;相较之下,2019年降价时期,购置税优惠并未出台,对应汽车销量同比仅回升9个百分点。

3、未来汽车消费如何演绎?

当前汽车市场处于油电切换期,短期优惠政策、降价对燃油车的刺激效果或弱于新能源车。本轮降价对汽车销售的影响或存结构分化,当前汽车市场处于油电切换期,电车接纳度持续提升;近年新能源补贴政策持续退坡,2021、2022年补贴分别在前一年基础上退坡20%、30%,但电车销量同比分别高达157%、96%,远超过往。相较之下,受电车加快渗透和燃油车排放标准切换共同影响,优惠、降价等需求刺激对燃油车销售的提振效果明显减弱,比如:2015年10月至2016年12月,燃油车购置税降至5%,带动销量同比提升15个百分点,但本轮相同力度购置税优惠下,燃油车销售同比提升至8%后重新回落至负增区间。

同时,相较于燃油车支持政策退坡,新能源车购置税优惠等政策延续,或继续对新能源车消费形成支撑。从政策支持角度来看,伴随燃油车支持政策退出,燃油车销量同比由去年6月的13%回落至今年1月的-18.7%,相较之下,新能源车购置税优惠政策仍将延续,或将带动新能源车销量进一步提升,进而带动新能源车进一步渗透。同时,需求支撑性也对新能源车释放份额的持续提升形成支撑,当前中低收入人群就业、收入已有所恢复,对耐用品消费的需求或将释放;此外,我国人均汽车保有量相对较低、尤其是中低线城市汽车保有量,汽车仍有进一步渗透空间。

<?XML:NAMESPACE PREFIX = "O" />降价短期冲击后,汽车销量高频指标有所好转,新能源车渗透提升、销量回暖等,或使得汽车消费不会对总体消费形成明显拖累。汽车消费对总体消费影响较大,汽车零售占总体商品零售的比重高达30%,年初汽车零售同比回落9.4%对商品零售形成拖累;但从高频数据来看,当前汽车销售已现回暖迹象,截至3月26日当周,乘用车厂家零售、批发日均销量已明显提升,同比分别较前周提升8、8个百分点至18%、4%;后续新能源车份额提升、销量回暖有望延续,全年汽车销售仍有望企稳维持韧性。

二、产需高频追踪:地产、基建相关投资需求修复,商品房市场持续回暖

交通物流修复整体放缓,整车货运延续回落,但铁路货运仍维持高位。上周(3月20日至3月26日),铁路货运量较前周回落0.4%、高速公路货车通行量较前 周回落1.5%,但仍高于春节前水平;邮政快递业务量延续回落,快递揽收量恢复强度较前周下降1.4个百分点至209.9%、快递投递量恢复强度较上周下降1.6个百分点至208%。上周,全国整车货运流量指数延续回落、较前周下降1.3%,但略高于去年同期水平、为去年同期的104.1%;分地区来看,西北地区物流水平回落更加明显,其中,宁夏、甘肃、新疆分别较前周回落14.9%、10.9%、8.3%。

钢材需求修复放缓、生产持续改善。本周(3月26日至4月1日),全国钢材表观消费量修复放缓,较上周小幅回升3%,与2022年同期基本持平;生产情况进一步改善,全国高炉开工率较上周回升1.1个百分点至83.9%、持续高于近四年同期水平,为2019年同期的103%,螺纹钢开工率有所回升、较上周提高2%至49.5%,为2022年同期的87.8%;近期建筑钢材成交情况修复放缓,低于去年同期水平、较2022年同期下降3.4%,或指向建筑相关开工恢复放缓。

水泥产需修复放缓,水泥库存延续回升。本周(3月26日至4月1日),全国水泥开工率小幅回升、较上周提高0.4个百分点至54.9%、超过去年同期的47%,水泥需求延续低迷,全国水泥出货率较上周提升0.4个百分点至60.7%、与去年同期基本持平;产需边际改善较小,水泥库存延续回升,较上周提高3%、达到去年同期水平的98.6%;供需关系恢复偏弱,全国水泥价格总体保持稳定。

玻璃需求修复、库存持续回落,沥青开工延续回升,或指向地产竣工、基建落地有所恢复。本周(3月26日至4月1日),玻璃表观需求较上周回升3.5%、较去年同期提高18.1%,玻璃库存持续去化、较上周回落7%、较去年同期下降11.5%,对应玻璃期货价格回升4.5%,或指向地产竣工进一步修复。本周,沥青开工率回升明显、较上周提升3%至42.7%,与过往同期差距缩小,达到2019年、2021年同期水平的95%,或指向基建落地情况有所改善。

纺织相关中游开工延续恢复,汽车相关开工维持高位。本周(3月26日至4月1日),涤纶长丝开工率较上周提升0.8个百分点至80.8%,与去年同期基本持平,聚酯工厂负荷率较上周提升0.1个百分点至83.4%,国内PTA开工率较上周提升0.6个百分点至79.1%,已超去年同期的73.3%,指向纺织相关中游工业生产情况持续改善。本周,汽车半钢胎开工率略有回落,较上周小幅下降0.2%,但仍处高位、已超过往四年同期,较2019年同期提升1.1%。

商品房成交持续回暖、土地成交有所回升,二手房成交有所回落但仍维持高位。本周(3月26日至4月1日),30大中城市商品房成交环比回升23.5%,达到2021年同期水平的95.7%,其中一线城市回升更加明显、较上周回升39.2%,已超过往四年同期、较2021年同期提升29.1%;上周(3月20日至3月26日),土地成交情况边际改善,但总体成交仍然低迷,住宅类土地成交面积较前周回升 15.9%,但明显低于去年同期、较去年同期下降73%。本周,全国代表性城市二手房成交面积较上周回落8.5%,但仍维持高位、为去年同期的137.6%。

越南3月出口同比回落、海运市场持续低迷,指向出口疲软或仍将延续。越南3月出口较去年同期下降13.1%、重回同比负增区间;分产品来看,越南出口主要受电话及零配件、鞋类、纺织品出口拖累,三种产品出口分别较去年同期回落35.6%、22.5%和17.2%。本周(3月26日至4月1日),中国出口集装箱运价指数CCFI进一步下行、较上周下降1.9%,分别为2021年、2022年同期水平的51.2%、29.9%;分航线看,日本、地中海、美西航线延续回落、分别较上周下降8.1%、2.7%、2.1%。

三、人流消费跟踪:全国市内人流维持高位,线下消费场景延续修复

本周全国市内人流维持高位,地铁客流、市内拥堵情况均小幅回升。本周(3月26日至4月1日),城市地铁客流量略有回升、较上周提高0.8%,持续高于过往同期,为2022年同期水平的195.8%,其中武汉、兰州、哈尔滨回升较为明显,分别较上周提高9.9%、8.1%、7.1%;反映市内人口流动力度的全国拥堵延时指数有所回升、较上周提高0.2%、高于过往四年同期水平,分别为2019、2022年同期的104.7%、119.3%,其中海口、广州、兰州回升较为明显,分别较上周提高14.5%、4.7%、4.2%。

国内国际航班架次均延续回升,国内跨区人口流动维持高位、整体水平仍超过往同期。本周(3月26日至4月1日),国内执行航班架次延续回升、较上周增长2.3%,较去年同期水平高出334.4%,国际执行航班架次继续提升、较上周增长39.7%,较去年同期提升近10倍;上周(3月19日至3月25日),国际航班恢复强度延续提升,较前周提高0.7%,但仍仅为2019年同期水平的19%;本周,一线及新一线城市国内航班较上周提升2.2%、为2019年同期水平的121.9%,二、三线城市国内航班较上周提升5.8%、达到2019年同期水平的99%。本周,反映跨区人口流动的全国迁徙规模指数有所回落、较上周下降2.2%,但整体水平仍明显高于过往同期、为去年同期水平的128.4%。本周人口流动呈现一线城市人口迁入规模占比相对较大的特征,广州、北京、上海的人口迁入规模占比较高,分别为2.7%、2.7%、2.3%,或指向商务差旅活动延续修复。

各线城市餐饮恢复强度均延续恢复,城市外卖恢复强度延续提升。国金数字未来Lab数据显示,上周(3月19日至3月25日),反映全国各线城市餐饮商家活跃数目的餐饮恢复强度继续提升,其中一线、新一线、二线、三线城市分别较前周提升1%、5.4%、8.3%、5.2%。反映全国各城市活跃外卖骑手数目的城市外卖恢复强度延续提升,一线、新一线、二线、三线城市分别较前周提升7.5%、15.3%、21%、28.3%。

线下消费延续修复,全国电影票房持续修复、代表酒馆营业状况延续改善。本周(3月26日至4月1日),国内电影票房恢复强度较上周提升24%、较去年同期高出72%,恢复至2019年同期水平的62.1%;国金数字未来Lab数据显示,本周全国代表酒馆经营情况持续好转,正常营业店面较上周增加3.7%、暂停营业店面较上周减少16.9%,或指向线下消费场景修复延续。

经过研究,我们发现:

(1)本轮汽车“降价潮”由新能源车扩展至燃油车,力度大、范围广。与过往类似,降价均由供需错配导 致,购车需求走弱下,车企通过降价来加快去库存。

(2)过往降价处于汽车消费高速 增长阶段、当前增长放缓,使得降价等需求措施的拉动效果减弱。单纯降价对汽车消费的拉动相较有限,购置税优惠等政策配合对汽车消费提振更为明显。

(3)当前油电切换期下,新能源车购置税优惠等政策延续,或继续对新能源车消费形成支撑。高频数据显示汽车销售已有所好转,新能源车渗透提升、销量回暖等,或使得汽车消费不会对总体消费形成明显拖累。

风险提示

1. 疫情反复。疫情演绎仍存在不确定性,仍需紧密跟踪各地疫情演变及对疫情防控和经济的 潜在扰动。

2. 数据统计误差或遗漏。一些数据指标,可能存在统计或者处理方法上的误差和偏误;部分数据结 果也可能受到样本范围、统计口径等影响。

-

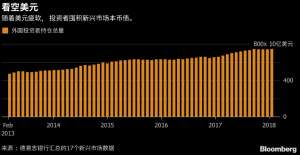

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

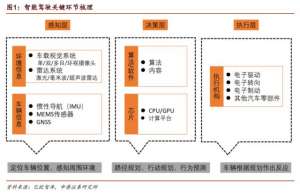

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20