华泰宏观:如果电力紧张,哪些行业更有定价权?

华泰宏观:如果电力紧张,哪些行业更有定价权?

一些内需驱动的高耗能行业若过去几年产能扩张受限,或经历整合、退出,随着需求回升可能出现供不应求局面,定价权或将上行。

核心观点

继我们在《2023年哪些行业会有定价权?》(2023/3/26)中提到电力供应、内需驱动的高耗能行业定价权有望上升后,近期我们观察到作为水电大省的云南,降水量处于历史低位,且长江干流水电站水位也处于偏低水平,触发市场对今年电力紧张的忧虑。过去三年传统高耗能行业扩张较为节制、电力行业(尤其是火电)投资较为不足,虽然今年外需回落或将部分缓解电力紧张,但内需回升有望带动电力需求较快增长,不排除电力紧张再现,我们对其宏观影响进行梳理—— 首先,部分地区的电价空间有望进一步打开(如峰谷等差别电价);其次,一些内需驱动的高耗能行业若过去几年产能扩张谨慎,可能出现供不应求局面,定价权有望明显上行,如电解铝、铜镁、钢铁、有色金属、煤炭等行业。

1. 近期降水不足、触发今年电力供应紧张的忧虑

云南地区近期降水量显著偏离往年正常降水量水平,叠加去年主要水库蓄能普遍弱于历史平均,引发市场对今年电力紧张的忧虑。昆明1-2月的降水量仅为2022年的一成左右;全国3月上旬发电量增速也有所放缓(图表1-2)。此外,干流水电站中,截至2023年3月下旬,溪洛渡水电站与三峡水电站水位处于同期偏低水平,均较正常蓄水位低约7%。

2. 内需回升叠加长期结构性因素、电力供需偏紧格局或将再现

虽然今年外需回落或将部分缓解电力紧张,但随着内需逐步回升、若今年实际GDP实现6.2%的增速,有望带动电力需求同比5%以上的增长,电力供需紧平衡下、不排除电力紧张的局面再现。而回顾近年来中国电力供需紧张格局频现,一方面来自高温、双碳政策等短期外部冲击,另一方面也与长期电力投资不足以及结构性用电需求增长有关——

电源基础设施投资中火电的比重逐步下降,电力转型期间,结构性错配矛盾尤为突出。 2011-2022年中国电力基础设施投资的CAGR为5.7%,基本与同期中国用电量的同比增速匹配,但其中火电投资CAGR仅为-2%,光伏和风电等新能源发电占比上升导致高峰负荷调整的矛盾加剧(图表3-4)。

近年来我国出口对经济的拉动明显上升,制造业的产值增长快于服务业,我国单位GDP耗能下降速度趋缓。 经历全球疫情和俄乌冲突的冲击后,我国制造业在劳工、能源、房租等方面的累积成本优势更为突出,中国货物出口额在全球的占比亦从2019年的13.2%进一步上行至2022年的16.3%。与此同时,单位GDP能耗降幅放缓:2022年单位GDP能耗同比下降0.1%,相比疫情前(2019年)的-2.9%的降幅明显收窄(图表5)。

一些长期的结构性因素也将驱动电能需求快速增长:比如电能替代(电代油、电代煤)持续贡献用电量增长、一些新能源转型初期的投资 ——例如近年来电动车/充电桩等对用电量增长的贡献明显上升。此外,CHATGPT相关应用所对应的算力以及数据中心的需求大幅增长,也将推升用能需求(图表6-8)。

3. 宏观影响几何:哪些行业更有定价权?

今年国内行业景气度出现明显的“内外需切换”形态,一些内需驱动的高耗能行业若过去几年产能扩张受限,或经历整合、退出,随着需求回升可能出现供不应求局面,定价权或将上行。

电力紧张背景下,部分地区的电价空间有望进一步打开 、比如峰谷或分时差别电价的价差进一步拉大。

电力生产、以及内需驱动的高耗能行业(电解铝、铜镁、化学制品、黑色有色等)定价权有望进一步上行。 如我们在《2023年哪些行业会有定价权?》(2023/3/26)中分析。过去3年相较于需求回升、一些高耗能行业(包括电力供应、油气、钢铁、有色金属、煤炭等)产能扩张较为谨慎,行业整合度亦有明显提高(图表9-10)。

风险提示:1. 今年经济复苏不及预期、外需回落加剧,电力需求不及预期;2. 南方汛期来水好于预期、电力供应充足。

相关研报

研报:《如果电力紧张,哪些行业更有定价权?》2023年3月30日

易峘 研究员

吴宛忆

-

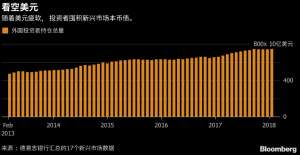

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

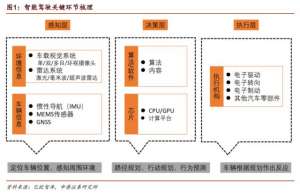

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20