IPO研究丨香港持牌放债人批出的贷款及垫款总值复合年增长率2.9%

IPO研究丨香港持牌放债人批出的贷款及垫款总值复合年增长率2.9%

文/乐居财经研究院张林霞3月29日,KCash金融科技集团有限公司(以下简称“KCash”)披露招股书,拟于港交所上市,对商业贷款行业进行综合分析。

KCash表示,商业贷款为向面临流动资金问题的中小企及公司批出的贷款。批出的贷款可用于管理短期经营现金流量、促进业务扩张或购买机器及设备。大额贷款通常需要以抵押品支持,包括物业、股份、应收账款、发票等。

放债行业有两大类别合法放债人,分别为认可机构及持牌放债人。认可银行与持牌放债人之间的主要区别在于利率及营运灵活性。持牌放债人通常收取较银行更高的利率,并就贷款规模、入息证明要求、抵押品类型及批核程序而言享有更具营运灵活性。

二零一七年至二零二二年,香港持牌放债人批出的贷款及垫款总值(包括无抵押及有抵押贷款)稳步增长,复合年增长率为2.9%,于二零二二年底前达致495亿港元。受惠于经济增长及私人融资需求增加,香港持牌放债市场的未收回价值及市场参与者数量均呈上升趋势。二零一七年至二零二二年,私人贷款于持牌放债市场所占份额较大,并享有较高的复合年增长率,约为3.1%。

无抵押私人贷款及垫款的利率及贷款条款通常因毋须抵押品而以借款人的信誉而定。持牌人收取的利率通常较高,介乎20%至48%。二零一七年至二零二二年,无抵押贷款及垫款的营业额按复合年增长率约1.3%上升,于二零二二年达31亿港元。估计营业额将由二零二三年的32亿港元增加至二零二七年的36亿港元,复合年增长率约为3.0%。

与持牌放债人批出的无抵押业主贷款价值相符,无抵押业主贷款产生的总营业额由二零一七年约20亿港元增加至二零二二年的22亿港元,复合年增长率为1.9%。至二零二七年,受需要稳步上升所带动,估计该行业的总营业额约为26亿港元,二零二三年至二零二七年的复合年增长率为3.1%。

主要增长推动因素及趋势

简单便捷的审批程序-于数码资讯基建的支持下,与认可机构相比,持牌放债人能够执行更简单及便利的审批程序,有助吸引及保留客户群。

中小企稳健发展-中小企是香港经济基石,二零二二年的企业数目达340,000间,占企业总数的98%及僱用私营企业劳动力的46%。

消费带动经济,宏观经济稳健增长,并融入金融科技-在客户服务及营运程序方面,持牌放债公司采用人工智能、机器人流程自动化、机械人投资顾问及数码识别技术等科技。

信贷支付服务更趋普及-根据金管局的数据,香港的信用卡交易总值由二零一七年第二季度的1,550.76亿港元增加至二零二二年第二季度的1,771.51亿港元,期间复合年增长率约为2.7%。

完善规例-颁布及持续修订《放债人条例》为香港贷款市场订定严格标准。举例而言,立法会已通过将利率上限由年息60%下调至48%,而敲诈性利率则由年息48%下调至36%,自二零二二年十二月三十日起生效。

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

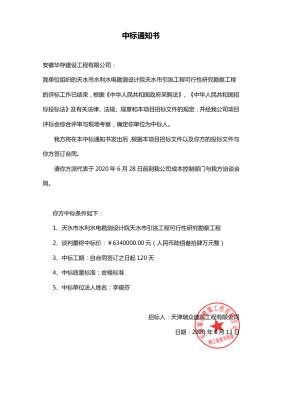

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

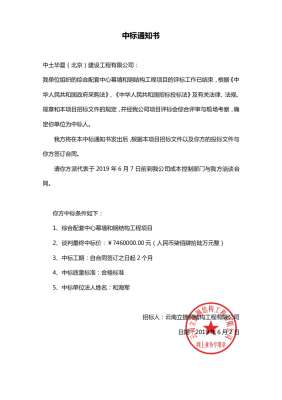

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

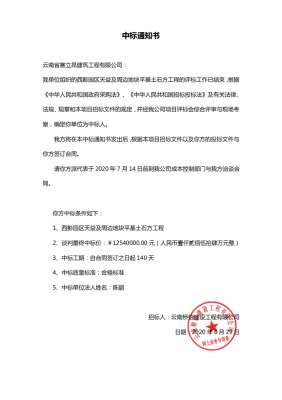

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09