融创境外债务重组方案公布,向复牌再进一步

融创境外债务重组方案公布,向复牌再进一步

3月28日,融创中国(01918.HK)发布公告,针对90.48亿美元的境外债务重组,已与境外债权人小组订立重组支持协议,拟就境外重组方案向现有债务持有人寻求更广泛的支持,预计降低债务规模约30亿美元。

另外,融创还公告称,将于3月31日发布2022年度中期、年度业绩。距离复牌又近了一步。

从公告的境外重组方案来看,融创为债权人提供了可转换债券、强制可转换债券、转换为部分融创服务股权、置换新票据等多种选项。

具体而言,可转换债券为融创拟发行10亿美元该类债券,债权人可在重组生效日起的12个月内,以每股20港元将其持有的可转债转换为该公司普通股,如选择不转股,则留债9年期,公司支付1%-2%的票息。强制可转换债券,则由融创发行预计规模为17.5亿美元的零票息、五年期债券,债权人可选择在期初、周年、约定触发机制达成等不同条件下登记转股,到期日未行使转股权的,所持有的强制可转换债券将全部转换为该公司普通股。转换为融创服务股权,即债权人可选择将现有债权转换为现有融创服务投资持有的融创服务股权,交换价格为60个交易日加权平均股价的2.5倍,同时不得低于每股17港元,规模上限约4.49亿股,约占融创服务已发行总股数的14.7%。

以上三种方案,将可能帮助融创实现约30亿美元的降杠杆计划目标。债权人也可自主选择将全部或部分持有的债权转换为股权,提前获得变现机会,或继续持有债权,两种方式均有机会获得足额偿付。

值得一提的是,融创的控股股东也将根据强制可转换债券条款,把此前提供给该公司的4.5亿美元无息股东贷款,同步同价转换为融创中国的股权。

就剩余债务,融创将发行新的以美元计价的公开票据进行置换。债权人将获得最多八档新票据,分别于重组后的2年至9年到期,对于第一、第二档债务(初始期限分别为两年和三年),融创有权选择将到期日延长1年。这也意味着融创三年内无刚性还款压力,票息在5%-6.5%之间。

虽然仍有其他债权人还未加入重组支持协议,但根据公告内容,融创目前已与债权人小组(其债权占现有债务未偿还本金总额超30%)就重组条款达成协议。有知情人士表示,融创的债权人小组持债金额超过30%,达近30亿美元,无论是权重占比还是债务规模目前都是行业较高的,这意味着方案整体通过已有极大保障。

机构分析师也表示,该债务重组方案成功落地后,将显著改善融创资产负债状况,大幅降低境外债务规模,缓解未来2-3年的流动性压力,同时增厚净资产,为融创的经营有序恢复提供有力支持,进而有利于改善公司股债的交易表现。

此前,融创已与AMC机构合作,成功盘活上海董家渡、武汉桃花源等核心项目,并推动160亿元境内债重组成功。接下来,若债权人在今年6月14日前撤回清盘呈请,融创将有望复牌,进而逐步回归正常经营轨道。

-

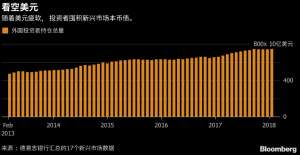

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

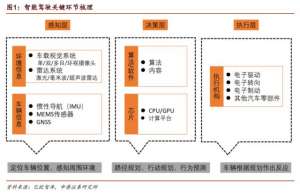

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

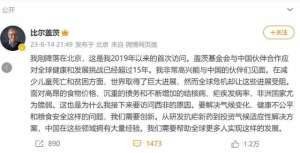

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20