科技股现在变得昂贵 且他们看起来已经不再安全

科技股现在变得昂贵 且他们看起来已经不再安全

在经历了可怕的2022年之后,科技股一路飙升,变得相当昂贵。而现在应该是谨慎的时候了。

以科技股为主的纳斯达克综合指数今年上涨了约13%,而标准普尔500指数的涨幅不到4%。主要原因是人们对银行的担忧,而不是对科技公司惊人业绩的惊喜。

由于担心会有更多银行倒闭,获得信贷将更加困难,投资者对经济增长感到担忧,并抑制了股市的整体涨幅。经济走弱将意味着通货膨胀减少,使美联储能够放慢加息步伐。加息已压低了长期债券收益率,提振了未来利润的价值。

这对科技股很重要,因为投资者购买这些成长型股票主要是为了看这些公司未来几年有望实现的收益。较低的利率提高了这些利润的当前贴现价值,这意味着投资者可能愿意支付更高的价格。

与此同时,科技公司相对强劲的增长使得利润对整体经济需求的变化不那么敏感。

科技股今年的强劲开局与2022年截然相反,当时由于美联储加息以抗击通胀,纳斯达克指数下跌32%,推高了债券收益率。但考虑到近期的涨势,目前购买科技股可能不那么安全。

最明显的原因是它们现在看起来相当昂贵。FactSet的数据显示,纳斯达克的总预期市盈率约为25.4倍,比标准普尔500指数的17.6倍高出约44%。纳斯达克通常以溢价交易,但这是一个特别大的估值差距。

这与2020年8月大流行时期反弹的峰值相差不远,当时纳斯达克指数较标准普尔500指数溢价48%。在过去10年里,纳斯达克指数的溢价有时不到20%。

可以肯定的是,纳斯达克所谓的PEG比率是相对有吸引力的。PEG比率是一种将市盈率除以盈利增长率的指标,这样估值就可以考虑利润增长的速度。以25.4倍的市盈率和预计未来三年每股总利润每年增长17%计算,这一数字约为1.5倍。

考虑到标准普尔500指数的PEG比率仅略高于两倍,这个数字相当低。在目前的水平上,投资者为纳斯达克将实现的盈利增长支付的费用低于标准普尔500指数的预期利润增长。

一种相反的观点是,如果盈利增长实际上像华尔街预期的那样高,那么纳斯达克的固定汇率只有看起来那么低。科技股强劲的预期增长部分来自于,在艰难的2023年之后,2024年的每股收益增长略高于20%。到2025年,这一比例将下降到15%。

电子商务、数字支付、娱乐流媒体甚至云服务等许多技术趋势的增长率仍然很高,但正在放缓。BCA Research首席美国投资策略师道格•佩塔表示:“这些大型(科技)公司都遵循大数定律。“很难保持快速增长。”

即使科技股仍然特别昂贵,短期内也可能带来更多的反弹。银行业的问题应该会拖累股市一段时间,特别是如果有越来越多的证据表明借贷困难正在损害经济的话。这将推动更多资金流入科技股。Peta表示:“有助于(科技股)上涨的一个因素是,对整体市场的担忧源自对市场一个特定组成部分——银行——的担忧。”

问题是,虽然现在买入是押注科技股在短期内会有更多的动力,但该行业现在的吸引力似乎远不如几个月前。它更容易受到业绩不佳的影响。

-

十大行业互联网金融-想借钱?先交“评估”费

2024-05-09

-

Xi人最近像买彩票一样抢疫苗号3000 家长只能拿到24个左右的号

2024-05-09

-

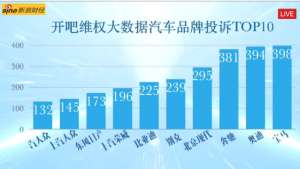

走吧维权汽车品牌投诉名单公布-东风日产上汽大众榜上有名

2024-05-09

-

绿瘦“魔粉”轻松瘦?客户说花了8万减肥 住进了医院

2024-05-09

-

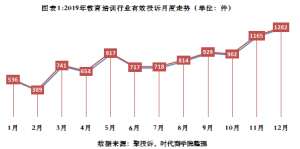

消费者权益保护教育培训白皮书-预付式消费陷阱大

2024-05-09

-

视频-华晨宝马因漏油召回31万辆车 品控成焦点

2024-05-09