招行业绩会:房地产业风险今年大概率出清,打造价值银行应对未来挑战

招行业绩会:房地产业风险今年大概率出清,打造价值银行应对未来挑战

3月27日,招商银行(600036.SH)召开2022年度业绩发布会。

此前,招商银行发布2022年年报。截至2022年年末,该行资产总额突破10万亿元。2022年该行全年营业收入3447.83亿元,较上年增长4.08%;实现归母净利润1380.12亿元,较上年增长15.08%。2022年年末该行不良贷款率0.96%,较上年年末上升0.05个百分点;拨备覆盖率450.79%,较上年年末下降33.08个百分点。

自房地产业风险暴露、招商银行在2021年业绩发布会上坦言代销业务踩雷华夏幸福和恒大地产,并承认涉房不良率会进一步上升后,招商银行的房地产业务风险就成为市场关注的重要话题。今年的业绩说明会上,招行的管理层也对这一大家关心的问题进行了“答案更新”。

面对经济增长放缓、房地产业进入存量市场、利差收窄等变化的市场环境,招商银行如何应对未来的风险与挑战?

房地产业不良贷款飙升至2.71倍,涉房风险充分释放

2022年年报显示,截至报告期末,该行房地产业贷款余额3337.15亿元,较上年年末减少222.62亿元,占该行贷款和垫款总额的5.83%,较上年年末下降0.95个百分点。

虽然房地产业贷款整体下降,不过,银柿财经注意到,招商银行的房地产业不良贷款金额和不良率都有明显的增长。

由于年报并未披露房地产业不良贷款的母行口径相关数据,就以集团口径来看,招商银行及其附属公司房地产业不良贷款金额在2022年有大幅提升,在年末达到153.48亿元,是2021年年末的2.71倍。同时,对公房地产不良率也从2021年年末的1.41%上升到了2022年年末的4.08%,且在该行所有行业中最高。

“总的来看,2022年全行的房地产风险,表内的部分应该说是得到了充分的释放。”在业绩说明会上,招商银行副行长兼首席风险官朱江涛表示。

朱江涛以“三升一降”来概括2022年招商银行表内的房地产风险,同时披露了母行口径的涉房业务部分数据。

他表示,“三升”是指该行对公房地产不良生成在2022年是138亿元,与2021年相比有较大幅度的上升;母行口径的房地产行业不良率是3.99%,比年初上升了2.6个百分点;同时,整个房地产行业的拨备比例,是全行对公平均拨备比例的两倍以上,跟年初相比也有所上升。“一降”则是指整个对公房地产占对公贷款的比例是15.91%,比年初下降3个百分点。

在不承担信用风险的房地产业务领域,朱江涛提到,招商银行相关理财投资余额是1135亿元,标品和非标各占50%。其中,标品部分涉及企业主体已经违约的余额是50亿元,已经按照中债估值在产品端的净值中得到了充分的体现;非标部分目前分类都属于正常类的资产。代销余额目前是322亿元,其中私行代销是285亿元,对公代销是37亿元,“这个规模相当于峰值规模的10%左右,风险基本也得到充分的释放。”

展望未来的房地产业务情况,朱江涛表示,2023年整个房地产不良的生成相较2022年来讲会有比较大幅度的下降,但是各个季度之间的生成不会那么均衡,“主要原因是我行今年要集中处理内保外贷产品的风险影响,形成季度之间的扰动,同时,整个房地产业的不良处置难度,目前来讲是进一步加大的,所以会存在一定的滞后性。”

“因此,我们判断今年房地产行业的不良率可能还会有所上升,但是生成会大幅地下降。”朱江涛表示,总的来说,对2023年的展望就是该行房地产行业的风险大概率会基本出清。

另外值得注意的是,从行业集中度来看,招商银行目前房地产贷款占比、个人住房贷款占比仍然双双超出监管“红线”。

截至2022年年末,招商银行个人住房贷款13798.12亿元,在零售贷款中的比重也非常大,达到43.94%,占该银行贷款总额的24.12%,超出20%的监管“红线”。如果未来个人住房贷款需求仍然不振,这部分业务就会增长乏力,对该行业务整体增长带来不利。

同时,该行个人住房贷款加对公房地产业贷款的合计房地产贷款共17135.27亿元,占该行贷款总额29.95%,超出27.5%的监管“红线”,信贷结构还需进一步优化。

做强重资本业务,做大轻资本业务

“过去银行业快速发展,主要吃到了三个红利,第一是经济高速增长,第二是房地产市场繁荣,第三是利差比较高。”招商银行董事长缪建民表示,“现在经济从高速增长进入了高质量发展,房地产市场从增量到存量,利差缩窄,这对商业银行提出了很大的挑战。”

他补充道,在房地产市场过去高峰期的时候,市场规模达到17万亿元,而截至2022年年底仅13万亿,减少了4万亿,银行需要寻找新的增长点,对冲房地产市场下行带来的风险和挑战。

为此,缪建民提出,招商银行“加快模式转型”,做强重资本业务,做大轻资本业务,追求轻重均衡,强调“重为轻根”,通过轻重均衡实现经营模式的领先。一方面,通过改善资产结构、优化资产配置、提升资产定价能力做强重资本业务,推动科技金融、绿色金融、普惠金融的快速发展。另一方面,通过发展大财富管理做大轻资本业务,强化准入和风险管理,形成“财富管理-资产管理-投资银行”的高价值业务循环链。

重资本业务指的是消耗资本、承担风险的表内业务,主要是贷款、自营的金融投资,银行赚得净息差和资本利得。另一类不消耗资本、不承担风险的表外业务,即轻资本业务,银行赚得管理费和手续费。

“从银行经营的角度来讲,出现系统性问题都出在重资本业务上。轻资本业务哪怕没做好,也不会产生系统性风险。”缪建民举了硅谷银行的例子,硅谷银行破产主要是资产负债表中的贷款、自营金融投资出了严重的问题,而轻资本业务占比不高,非利息收入占比只有26%。

缪建民表示,做强重资本业务指的是质量要高;做大轻资本业务指的是量要大。“招行重资本业务已经很强,2022年不良率仅为0.96%;轻资本业务方面,2022年非息收入占比36%,未来还要进一步提升轻资本的业务比例,使我们的业务结构更加合理,业务收入更加均衡,来应对长期来讲净息差收窄趋势,增强穿越周期的能力。”

他表示,在利率进入下行周期、净息差收窄的情况下,重资本业务的净利息收入受到利率高低直接影响,同时利率下行以后资产质量也会受到影响。所以一方面要控重资本业务的质量,另一个方面要做大轻资本业务,提升财富管理和其他手续费的收入。

值得注意的是,在2022年年报中,招商银行的战略目标已经升级为价值银行。

缪建民指出,价值银行不是对过去招行零售银行战略、轻型银行战略的否定,而是一脉相承、不断升华的。在坚持零售银行的弱周期优势和“轻型银行”的资本内生增长优势基础上,秉持商业共赢、商业向善理念,打造价值银行,追求客户、员工、股东、合作伙伴、社会综合价值的最大化,开创高质量发展新格局,努力成长为世界一流商业银行。

-

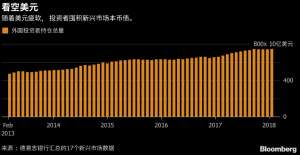

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

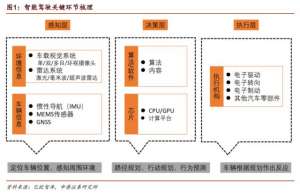

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20