银行AT1债券暴跌 瑞信相关债券完全减记撼动2750亿美元市场

银行AT1债券暴跌 瑞信相关债券完全减记撼动2750亿美元市场

高风险的银行债券周一在亚洲暴跌,一些债券创下纪录最大跌幅,先前瑞士信贷额外一级资本(AT1)债券的持有人遭受历史性的163亿瑞士法郎(176亿美元)损失,或使这个2750亿美元的银行融资市场陷入混乱。

汇编价格显示,东亚银行5.825%永续美元票据每1美元面值下跌9.4美分,至约80美分。

据信贷交易员称,汇丰银行20亿美元的AT1债券周一每1美元面值一度下跌10美分至85美分左右。该跌幅将是自本月早些时候开始交易以来的最大单日跌幅。

瑞银收购竞争对手瑞士信贷的决定,最大输家之一是瑞信价值170亿美元AT1债券的投资者,因为这些债券将被完全减记,这是欧洲2750亿美元的AT1市场迄今为止最大的损失,该市场是在全球金融危机后创建的,目的是确保损失将由投资者而非纳税人承担。

虽然瑞银收购瑞信是为了遏制可能蔓延至全球金融市场的危机,但周一对亚洲债券产生了连锁反应。

AMP的投资策略主管兼首席经济学家Shane Oliver表示,此举未必能降低传染风险。欧洲银行的融资成本将上升,无论是资本还是债务。

亚洲银行的股票也下跌。MSCI亚太金融指数一度下跌1.6%,抹去了早盘的小幅涨幅。债权人正积极研究这些AT1债券的详细规定,以了解其他国家/地区当局是否可以比照瑞士政府周日的作为:完全减记这些债券,但保全了股票投资者33亿美元的价值。一些债券持有人认为,不应该是这样的顺序。

Aquila Asset Management的固定收益投资组合经理Patrik Kauffmann说,这没有道理。他认为,股东才应适用于完全减记,因为AT1明显优先于股票。

英国一家银行的首席执行官甚至更直白,他说:瑞士扼杀了银行这个关键的融资领域,由于情况敏感,他要求不具名。他的评论突显了全球金融界在瑞银收购瑞士信贷后的紧张局势,在美国三家区域性银行倒闭后,瑞信也陷入危机。

这并不是说这些债券不应该承受瑞士信贷倒闭的部分打击。事实上,在全球金融危机后,欧洲监管机构当时思考到创建这类债券的目的,主要即是在银行开始陷入危机时,不必动用纳税人的资金,而是由债权人承担损失。

然而,根据瑞士当局的做法,股票投资者优先于风险最高的银行证券持有人,这让债券界感到困惑和不安,因为未来如果又有银行陷入困境,涉及投资者的索赔等级时,谁会排在第一位。

根据Axiom Alternative Investments研究部门负责人Jérôme Legras,在向股东支付大笔款项的同时,AT1持有人却遭遇完全减记的待遇,这违反2008年之后国际上商定的所有决议原则和规则;他表示,该公司持有瑞士信贷发行的AT1债券。

从瑞士官员的角度来看,完全减记这些证券是因为需要增加瑞信的核心资本并解决其流动性问题。每当政府向面临偿付能力问题的银行提供支持时,债券通常会面临折价。

然而,市场参与者表示,此举可能会导致整个行业颠复性的重新定价。交易员表示,鉴于这项决定让一些债权人措手不及,新的AT1债券市场可能会陷入深度冻结。

-

十大行业互联网金融-想借钱?先交“评估”费

2024-05-09

-

Xi人最近像买彩票一样抢疫苗号3000 家长只能拿到24个左右的号

2024-05-09

-

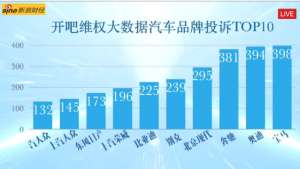

走吧维权汽车品牌投诉名单公布-东风日产上汽大众榜上有名

2024-05-09

-

绿瘦“魔粉”轻松瘦?客户说花了8万减肥 住进了医院

2024-05-09

-

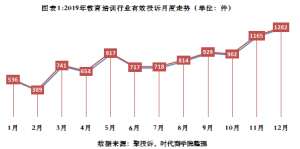

消费者权益保护教育培训白皮书-预付式消费陷阱大

2024-05-09

-

视频-华晨宝马因漏油召回31万辆车 品控成焦点

2024-05-09