信达固收:税期扰动下资金边际收敛,配置盘抢跑存单利率回落

报告摘要

货币市场:本周央行MLF超额续作2810亿元,并净投放逆回购4310亿元,但在税期扰动下,周中资金面仍存在阶段性紧张,而随着逆回购投放规模持续加码,周五资金利率有所回落。

本周质押式回购成交规模有所回落,全周日均成交量环比下降1.1万亿至5.9万亿;周五质押式回购余额也下降约1万亿至9.2万亿。分机构来看,上半周银行净融出规模维持在4万亿左右的高位,资金缺口指数维持低位;而在税期扰动下,周三后银行刚性净融出大幅下降,至周四降至3.18万亿,新口径资金缺口指数一度回升至3940,已接近中性水平;但周五银行融出规模转为增加,资金缺口指数再度小幅回落。

下周公开市场到期规模较大,政府债缴款规模抬升,且跨季资金需求也将逐步增加。周五央行降准事发突然,但考虑一季度缴准消耗的长期流动性或达9000亿,MLF的超量续作也不足以弥补这样的消耗,因此,降准落地也是情理之中,只是时间点略超预期。尽管资金利率回归政策利率中枢是大势所趋,但降准仍然有望缓和当前银行面临的长期流动性不足的局面。尽管非银杠杆的消解需要过程,资金面不会因一次降准就进入宽松状态,跨季资金面可能仍有波动,但2月跨月时的紧张状态可能不会发生。

存单市场:本周1Y期Shibor利率下行至2.74%。AAA级1年期同业存单二级利率下行4.0BP至2.675%。存单发行规模下滑,到期规模上升,净融资规模下降至998.4亿元。分银行类型看,国有行、城商行为净融资,而股份行、农商行为净偿还;1Y期存单发行占比回升至37%。农商行、城商行、国有行存单发行成功率均明显回升,城商行-股份行1Y存单发行利差有所走阔。本周存单供需相对强弱指数震荡回升,全周上行0.4pct至13.0%,但仍然低于中枢水平,反映了近期存单利率的下滑更多由银行等配置机构的抢跑所致。考虑跨季因素对银行对存单的配置需求的制约,后续存单利率的下行仍有赖于非银机构接力。尽管跨季前后资金面仍有波动,但考虑降准有助于资金面的缓和,非银需求仍有望逐步释放。

票据利率:本周票据利率窄幅震荡,全周来看1Y期票据利率较3月10日上行4BP至2.29%,而6M期票据持平于2.42%。

现券二级交易跟踪:本周非银在二级市场净买入债券规模略有增加。基金公司增加净买入国债、政金债、二永债,但对中票、短融净买入规模减少,并对存单转为净卖出;而证券公司对各类利率债的净买入规模均减少,增加净卖出中票、存单,并转为净卖出二永债;理财产品对二永债转为净买入,增加净买入存单;保险公司增加净买入国债、地方债、信用债和存单。基金公司以增加净买入7年以上国债和3-5年、7-10年政金债为主,但减持1年以下国债;而证券公司减持1年以下国债和5年以下政金债。

风险因素:货币政策不及预期、资金面波动超预期

。

报告目录

报告正文

一

货币市场

1.1货币资金面

本周央行MLF超额续作2810亿元,并净投放逆回购4310亿元,但在税期扰动下,周中资金面仍存在阶段性紧张,而随着逆回购投放规模持续加码,周五资金利率有所回落。本周共有320亿逆回购、2000亿MLF到期,央行于周一至周五分别开展410亿、290亿、1040亿、1090亿、1800亿逆回购,周三开展4810亿MLF操作,全周净投放流动性7120亿元。周一周二央行公开市场操作净投放资金600亿元,资金面整体均衡;周三有2000亿MLF到期,央行MLF净投放2810亿,创2021年以来单月最高,同时将逆回购投放规模提升至1000亿以上,但在税期扰动下,周三周四资金面仍边际收敛;直到周五逆回购投放规模进一步提升至1800亿元后,资金面边际转松。截至3月17日,R001、DR001、R007、DR007分别较3月10日上行45.1BP、43.7BP、19.6BP、8.7BP至2.35%、2.25%、2.36%、2.11%。

本周质押式回购成交规模有所回落,全周日均成交量环比下降1.1万亿至5.9万亿;周五质押式回购余额也下降约1万亿至9.2万亿。分机构来看,上半周银行净融出规模维持在4万亿左右的高位,资金缺口指数维持低位;而在税期扰动下,周三后银行刚性净融出大幅下降,至周四降至3.18万亿,新口径资金缺口指数一度回升至3940,已接近中性水平;但周五银行融出规模转为增加,资金缺口指数再度小幅回落。本周质押式回购成交规模总体回落,全周均值较上周下降1.09万亿至5.92万亿;质押式回购余额也降至9.21万亿,较前一周下降约1.01万亿。分机构来看,上半周银行刚性净融出规模稳定在4万亿左右的高位,但由于非银机构融出规模下降,而证券公司正回购规模增加,我们跟踪的新旧口径资金缺口指数略有回升。而周三后在税期因素扰动下,银行刚性净融出规模明显下滑,周四一度降至3.18万亿,新口径的资金缺口指数也升至3940,已接近中性水平。但周五银行融出规模再度增加,证券公司和其他非银的正回购规模也有所下降,新口径资金缺口指数回落至3223。

下周公开市场到期规模较大,政府债缴款规模抬升,且跨季资金需求也将逐步增加。周五央行宣布降准25BP事发突然,但考虑一季度缴准消耗的长期流动性或达9000亿,3月MLF的超量续作也不足以弥补这样的消耗,因此,降准落地也是情理之中,只是时间点略超预期,下半年大概率仍有一次降准。尽管资金利率回归政策利率中枢是大势所趋,但降准仍然有望提升超储率,缓和当前银行面临的长期流动性不足的局面。尽管非银机构杠杆的消解需要一个过程,资金面可能不会因为一次降准就进入宽松状态,跨季资金面可能仍有波动,但至少2月跨月时的紧张状态可能不会发生。公开市场方面,下周有4630亿元逆回购、500亿国库现金定存到期;政府债缴款规模升至5248.0亿元,考虑到期1242.4亿元后,政府债缴款净额约4005.6亿元,且主要集中在周四;且周一开始14天资金可跨季,跨季因素对于资金面可能也会产生一定的影响。而本周在MLF超额续作的状态下,央行在周五晚间宣布将于27日降准25bp,部分投资者感到意外。但考虑一季度大规模信贷投放,缴准消耗的长期流动性或达9000亿。即便3月MLF超量续作2810亿,也不足以弥补这样的消耗。因此,降准落地也是情理之中,只是时间点略超预期。考虑下半年仍有超过1万亿的长期流动性消耗,我们预计下半年大概率仍将降准一次。尽管22年12月和本次降准释放了1.1万亿长期流动性,但带来的120亿成本节约仅支持LPR调降0.6BP,3月LPR大概率仍不会调降。从资金面的角度看,尽管DR007中枢回归2%已是大势所趋,但降准仍然有望提升超储率,缓和当前银行面临的长期流动性不足的局面。尽管非银机构杠杆的消解需要一个过程,资金面可能不会因为一次降准就进入宽松状态,跨季资金面可能仍有波动,但至少2月跨月时的紧张状态可能不会发生。

1.2 同业存单

本周Shibor利率走势分化,1Y期Shibor利率下行1.0BP至2.74%。截至3月17日,1M、3M、6M Shibor利率分别较3月10日上行3.3BP、0.3BP、0.2BP至2.40%、2.50%、2.60%,而9M、1Y Shibor利率分别下行0.6BP、1.0BP至2.66%、2.74%。

1年期股份行存单发行利率较3月10日下行3.0BP至2.73%,AAA级1年期同业存单二级利率下行4.0BP至2.675%。本周股份行存单发行利率整体回落,3M、6M、9M、1Y期股份行存单发行利率分别较3月10日下行3.2BP、2.7BP、3.8BP、3.0BP至2.47%、2.64%、2.65%、2.73%。此外,AAA级1年期存单到期收益率累计下行4.0BP至2.675%。

本周同业存单发行规模有所下降,而到期规模小幅上升,存单净融资规模下降至998.4亿元。分银行类型看,国有行、城商行为净融资,而股份行、农商行为净偿还;1Y期存单发行占比回升至37%。本周,同业存单发行规模较上周减少1431.9亿元至7208.4亿元,而偿还规模增加740.2亿元至6210.0亿元,当周存单净融资998.4亿元(上周为净融资3180.5亿元)。分银行类型来看,股份行、农商行、国有行、城商行存单发行规模分别较上周减少589亿元、321亿元、283亿元、177亿元;从净融资分布来看,国有行、城商行存单分别净融资945亿元、338亿元,而股份行、农商行存单净偿还201亿元、45亿元。本周1Y期存单发行占比较上周回升7pct至37%。

农商行、城商行、国有行存单发行成功率均有所回升,仍高于近一年均值水平;城商行-股份行1Y存单发行利差有所走阔。截至3月17日,农商行、城商行、国有行存单发行成功率分别较上周上行1.1pct、0.4pct、0.3pct,而股份行存单发行成功率下行1.5pct,仍高于近一年均值水平。城商行-股份行1Y存单发行利差上行4.0BP至15.8BP,位于2018年以来12%分位数水平。

本周存单供需相对强弱指数震荡回升,全周上行0.4pct至13.0%,但仍然低于中枢水平,反映了近期存单利率的下滑更多由银行等配置机构的抢跑所致。考虑跨季因素对银行对存单的配置需求的制约,后续存单利率的下行仍有赖于非银机构接力。尽管跨季前后资金面仍有波动,但考虑降准有助于资金面的缓和,非银需求仍有望逐步释放。周一至周四货币基金一二级市场净买入存单的占比有所上升,但由于理财产品在一二级净买入比例下降,同时股份行净买入比例上升,存单供需相对强弱指数仍然延续回落;而周五货币基金在一二级市场净买入存单的规模大幅增加,推动存单供需相对强弱指数转为回升。全周来看,存单供需相对强弱指数较上周五回升0.4pct至13.0%,但仍低于中枢水平,这也反映了近期存单发行的放量与利率的下行更多由配置盘抢跑所致。考虑跨季因素对银行对存单的配置需求的制约,后续存单利率的下行仍有赖于非银机构接力。尽管跨季前后资金面仍有波动,但考虑降准有望使资金面的状态缓和,非银需求仍有望逐步释放。

1.3 票据市场

本周票据利率窄幅震荡,全周来看1Y期票据利率较3月10日上行4BP至2.29%,而6M期票据持平于2.42%。上半周卖盘出票热情延续,部分大行进场出票,而买盘观望情绪较浓,市场供大于求,票据利率有所上行;周三买盘配置需求增加,而卖盘出票意愿一般,票据利率转为小幅回落;周四周五供需博弈下,票价窄幅震荡。截至3月17日,1Y期票据利率较3月10日上行4BP至2.29%,而6M期票据利率持平于2.42%。

二

现券二级交易跟踪

本周非银机构在二级市场净买入债券规模略有增加。具体来看,基金公司增加净买入国债、政金债、二永债,但对中票、短融券的净买入规模减少,并对存单转为净卖出;而证券公司对各类利率债的净买入规模均减少,增加净卖出中票、存单,并转为净卖出二永债;理财产品对二永债转为净买入,增加净买入存单,但对政金债、短融券的净买入规模有所下降;保险公司增加净买入国债、地方债、信用债和存单,但对政金债的净买入规模略有减少。从期限上看,基金公司以增加净买入7年以上国债和3-5年、7-10年政金债为主,但转为减持1年以下国债;而证券公司以减持1年以下国债和5年以下政金债为主。

银行端,国有行、股份行净卖出债券规模均有所增加,农商行净买入债券规模大幅减少,而城商行净卖出债券规模小幅下降。具体来看,国有行减少净买入存单,增加净卖出国债,但对政金债、地方债、短融券、二永债的净卖出规模均有所减少;股份行增加净卖出政金债、地方债、短融券、二永债,但减少净卖出国债、中票,并对存单转为净买入;农商行增加净卖出国债、政金债,减少净买入地方债、中票、短融券,但对存单的净买入规模有所增加;城商行对国债转为净买入,减少净卖出政金债、短融券和二永债,但对存单的净卖出规模增加。

风险因素

货币政策不及预期、资金面波动超预期

本文源自报告:《税期扰动下资金边际收敛 配置盘抢跑存单利率回落》

-

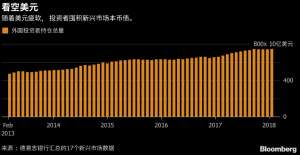

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

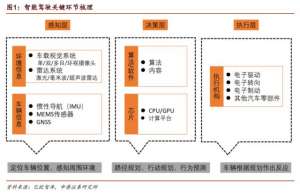

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

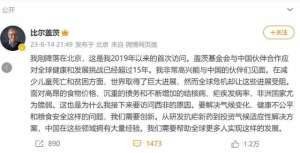

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20