财报深响-越秀地产今年拟投拓规模400亿元,管理层称并购-坑- 太多但在寻机会

出品|焦点财经&搜狐地产

作者 | 王迪

编辑 | 吴亚

“未来看好北京市场,会加大北京的投拓力度。针对北方城市,青岛、济南都是不错的选择。今年的土地新增规模会在400亿元左右,和去年规模大致相同。”

业绩会之后,全程保持微笑的越秀地产董事长兼执行董事林昭远被一众媒体簇拥,这家国企的未来布局成为关注的重点。

3月15日,越秀地产发布2022年业绩报告,公司实现营业收入约724.2亿元,同比上升26.2%。股东应占净利润约39.5亿元,同比上升10.2%。核心净利润约42.4亿元,同比上升2.1%。按核心净利润的派息比率为40%。

2022年,越秀地产销售目标完成率超过100%。就销售业绩排名来看,越秀地产从2021年的34位直接跃升至第16位,成为连跳18位的房企。

彼时,房企公布业绩者寥寥,毛利率下滑、销售规模“挤水分”成为行业共识。据中指研究院统计,从公布销售目标的15家房地产企业来看,2022年,目标完成率均值为73.6%,低于2021年的93.4%。

一个月前,越秀地产在北京土拍市场中“大杀四方”首入北京城六区,更是在去年年底挖角旭辉大将董毅,助力北京市场发展。

据管理层透露,越秀地产2023年合同销售目标人民币1320亿元,与2022年1250.3亿元的业绩,2023年越秀地产的可售资源达到人民币2400亿元。

对于未来房地产市场,越秀地产管理层认为,房地产市场预计将筑底回升,未来将有18万亿的市场,房地产对中国经济的稳定过程很关键,未来肯定还会有结构性机会,但市场和房企分化加剧,土地市场将回暖,但市场分化同样明显。

对此,管理层给出的经营策略是,市场方面会根据城市、项目特点,实施“一盘一策”的精准营销策略,精准定价,提升去化率水平,加快销售和现金回流,完成全年销售目标。“目前策略是抓紧去化,抓紧回流。未来越秀地产会在稳妥经营的前提下,找寻更多的机会,完善资产负债表,坚持稳中求进。”

多元化纳储 管理层称抓紧去化同时投好项目

“这几年无论深圳、上海还是北京的地,我们都是加大力度去拿的,在北京有机会我们还会继续拿地。”至于是不是拿地的好时机,林昭远认为,好时机时刻都在,去年尽管市场不好,越秀也拿了37宗地,在广州拿了10宗地。

对于收并购,林昭远指出,越秀地产获取土地项目按照的是6+1模式,而并购是其中之一,但坦言并购难度特别大。“我一直在想企业为什么要卖项目,给你的可能是一个坑,要么就是留点‘骨头’。”

林昭远称,越秀地产并没有放弃寻找合适的并购机会,目前团队每周接到并购要约的项目还挺多,如果有机会我们就会收并购。

从收并购的角度,他希望项目可和集团的布局一致。如果要合作,集团也要看对方是什么样的公司,以此进行选择。

年报显示,在土储方面,越秀地产年内通过“6+1”多元化增储平台于12个城市新增37幅土地,总建筑面积约为695万平方。其中,约53%通过多元化模式获取,其中TOD、“城市运营”、国企合作和产业勾地增储模式分别占新增土储的11.5%、5.0%、34.4%和2.2%。

管理层指出,越秀地产在过去的布局里面坚持按照1+4的方式,大湾区作为主战场,同时长三角也是重点发展的区域,再把中西部地区比较核心的城市做一些资产的配置。

从拿地方式来看,不同于其他房企,作为老牌国企,越秀地产拿地主要依靠“地产+基金”模式,母公司越秀集团下的基金公司,以此解决房企融资难、现金不充分问题。以此加快扩张速度,保持低负债。

年报显示,截至12月31日,集团总土地储备达到约2845万平方米,其中1418万平方米位于大湾区,占比约为49.8%,广州占比42.8%;华东地区占比16.1%。

平均借贷成本4.16% “三道红线”全部绿档

在投资机构和银行眼里,稳健是融资扩源的“入场券”,只有拿到,房企才有更为低息的资本金和更多的行业资源。同样地,“三道红线”成为衡量房企自身安全性的的指标及标签。

针对未来的融资策略,管理层指出,目前公司正集体与金融机构进行洽商。未来也会加强经营管理,目前成本实际上是国内经济学走势和国际市场利率的损失,我们希望整个公司保持在行业的优势地位。

事实上,越秀地产的稳健与其对资金调度及风险管控的能力十分相关。

2022年,越秀地产抓住国内利率下行的有利融资环境,优化调整境内外债务结构,持续降低融资成本,全年于境内成功发行公司债券合共人民币98.4亿元,加权平均利率3.11%。

报告期内,越秀地产的平均借贷成本同比下降10个基点至4.16%,剔除预收款后的资产负债率、净负债率和现金短债比分别为68.8%、62.7%和2.23倍,“三道红线”指标保持全部“绿档”。越秀地产继续保持穆迪Baa3和惠誉BBB-投资级信用评级,展望稳定。

就债务比例来看,越秀地产2022年人民币借贷占比75%,外币借贷占比25%,人民币借贷占比72%,外币借贷占比28%。

在现金流方面,截至2022年12月31日,公司的现金及现金等价物及监控户存款总额约为人民币351.2亿元,资金流动性充足。

管理层指出,在整体风险管控层面,融资层面会继续发力,发债主要看成本。

平衡业态和成本关系 积极洽谈TOD项目

行业企稳回升尚需时间,保持财务安全是做好“1”,而拥有良好的“粮草”储备及更加细分的业务布局,则会让“1”后边有更多发展“0”的可能。

针对TOD的布局,林昭远在会上指出,TOD是集团重点发展的领域,除了在广州与广州地铁长期合作之外,集团从去年开始也进入到杭州,目前和杭州地铁已经有两个项目合作。

“目前找我们在谈合作的城市比较多,我们在积极地谋划。核心是看最后各个项目的指标,要考虑业态和成本的问题,要找到合适的投资机会。”

发家于广州,越秀地产与广州地铁成为搭档,形成了独特的TOD开发模式,在“轨道+物业”方面拥有绝对优势。在告别唯规模论时代,其坚持区域深耕与双国资背景,背靠“大树”的越秀地产拥有强大的土地拓展能力。

林昭远指出,越秀地产也成立了TOD研究院,在开发的技术,特别是在成本控制方面,得到了比较好的成长。

2022年,越秀地产在广州和杭州成功新增两个TOD项目,在广州向母公司越秀集团成功收购了琶洲南 TOD项目,增加TOD土地储备约43万平方米。此外,越秀地产在杭州通过产交所摘牌方式股权收购了勾庄 TOD项目,增加TOD土地储备约37万平方米。,这也是同杭州地铁的首个合作项目,标志着越秀地产TOD项目全国化布局的新突破。

年报显示,截止2022年12月31日,越秀地产共拥有8个TOD项目,总土地储备达到386万平方米,约占公司总土地储备的13.6%。

就业绩来看,越秀地产TOD项目,全年共实现合同销售金额约人民币220.9亿元,同比上升23.6%,其中,广州琶洲南TOD项目和杭州勾庄TOD项目均实现当年收购当年销售,实现合同销售额分别为人民币101.4亿元和人民币7.6亿元。

-

8月北京成交金额排名新出炉 限竞房成交量占比上升

2024-05-09

-

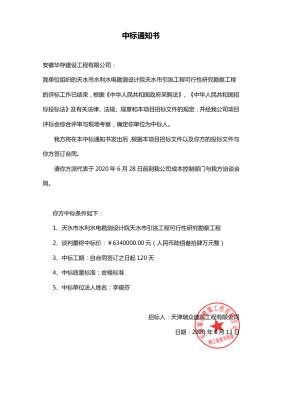

安徽省花村建筑工程有限公司中标“天水水利水电勘测设计院天水陶银工程可行性研究勘察项目”

2024-05-09

-

2020年科技创新领军企业揭晓!海尔智家、戴尔等21家企业获奖

2024-05-09

-

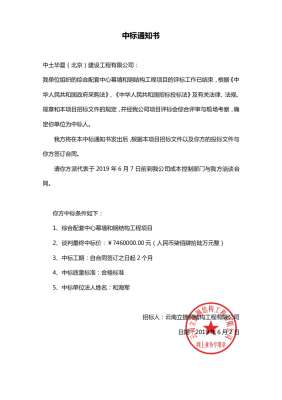

中图华夏(北京)建筑工程有限公司中标“综合配套中心幕墙及钢结构工程”

2024-05-09

-

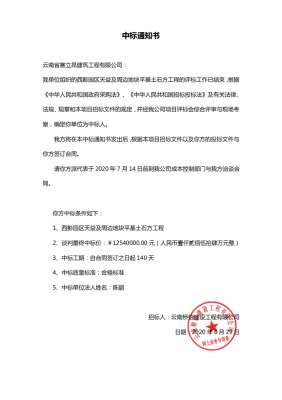

云南赛良建筑工程有限公司中标“西彭公园天一及周边土地平整土方工程”

2024-05-09

-

“英国起源”英国布罗德伍德的钢琴有多赚钱?

2024-05-09