华创宏观:开年经济适配5%的目标吗?

文/华创证券研究所所长助理、首席宏观分析师:张瑜

1-2月经济数据简述:1)生产侧:1-2月,工增同比为2.4%,服务业生产指数为5.5%。2)需求侧:社零1-2月同比为3.5%;1-2月,固定资产投资同比为5.5%,其中,制造业投资1-2月增速为8.1%,基建(宽口径,含电热气水)1-2月增速为12.2%,地产投资1-2月增速为-5.7%,其他行业投资1-2月增速为8.8%。1-2月,地产销售面积同比增速为-3.6%。3)就业:城镇调查失业率偏高。1月为5.5%,2月为5.6%。人社部尚未公布1-2月新增城镇就业人数。<?XML:NAMESPACE PREFIX = "O" />

1-2月经济整体评估:降低了实现5%目标的难度

问题1,全年5%的目标,需要1季度至少多少?考虑到疫情以来基数因素较为复杂,我们继续以2019年为基数。全年5%的增速,对应的是2019年以来四年平均增速为4.6%。以此推之,1季度GDP同比增速不应低于3.5%。

问题2:从1-2月数据来看,1季度GDP会低于3.5%吗?可能性不大。在悲观的情形下,即,工增3月增速与1-2月持平、1季度财政支出增速低于全年目标值、3月服务业生产指数同比大幅回落,1季度GDP或仍有3.7%左右。

1-2月经济数据点评:结构上六个特征

1)需求内外需来看:内需强于外需,1-2月,社零3.5%,固投5.5%,地产销售面积-3.6%,均好于外需。1-2月出口同比为-6.8%。

2)需求分部门来看:广义政府(基建,1-2月同比12.2%)好于企业(制造业投资,1-2月同比8.1%)好于居民部门(地产销售同比为负、社零1-2月3.5%)好于海外部门。居民部门、海外部门是目前需求侧两个偏弱的部分。

3)对于居民部门而言,耐用品消费偏弱,场景放开及收入改善背景下,限额以下消费、服务消费、线下出行链相关消费偏强。1-2月,限额以下增速为4.6%,好于限额以上(1.5%)。汽车、通讯器材、家电零售等耐用品销售同比为负,但服装、餐饮、石油制品、化妆品、烟酒同比增速为正。

4)对于房地产行业而言,景气确有回升,销售与投资好于预期。但,现金流依然不足,信贷获得资金不足,自筹资金不足,导致其拿地意愿不足。土地溢价率依然处于极低位置,地产景气难言强复苏。

5)与需求特征相一致的是,生产侧,基建链明显好于出口及耐用品链。1-2月,钢铁、有色等传统工业品以及光伏、发电机组等电力投资相关设备表现偏强。但汽车、集成电路、手机、计算机等表现偏弱。

6)与需求特征相一致的是,受居民部门、海外部门需求偏弱影响,就业、通胀依然低迷。2月,城镇调查失业率上行至5.6%,16-24岁人口失业率明显高于往年。2月,CPI为1.0%,PPI为-1.4%。

后续展望:尚无政策紧缩风险,关注三个上行动能

当下尚无政策紧缩风险的几个依据。1)偏高的失业率现状叠加偏高的就业目标,意味着稳增长基调尚难改变。2)从1-2月经济数据来看,尽管降低了全年实现5%的难度,但1季度经济读数上达到5%甚至更高可能性不大,低基数的影响需要在2季度才能体现出来,这是和2021年区别较大的地方。3)从CPI、房价数据来看,依然偏弱。4)地产尽管销售好于预期,但从地产企业资金来源来看,并不乐观。

关注三个上行动能:1)消费的“下沉”。2)“资源聚集区的”房地产。3)“面向未来的”固定资产投资。详见正文。

风险提示:

地缘政治出行新的冲突。海外金融体系出现新的风险。

报告目录

报告正文

一、开年经济适配5%的目标吗?

问题1,全年5%的目标,需要1季度至少多少?考虑到疫情以来基数因素较为复杂,我们继续以2019年为基数。全年5%的增速,对应的是2019年以来四年平均增速为4.6%。以此推之,1季度GDP同比增速不应低于3.5%。

问题2:从1-2月数据来看,1季度GDP会低于3.5%吗?可能性不大。在较为悲观的情形下,即,工增3月增速与1-2月持平、1季度财政支出增速低于全年目标值、3月服务业生产指数同比大幅回落,1季度GDP或仍有3.7%左右。

二、后续展望:复苏仍将延续,政策紧缩风险偏低,关注三大动能

(一)下行风险评估:尚无政策紧缩风险

当下尚无政策紧缩风险的几个依据。

一是,1-2月失业率偏高,高于政府工作报告制定的5%左右的目标。且,考虑到今年就业目标(1200万人左右),高于往年,偏高的失业率现状叠加偏高的就业目标,意味着稳增长基调尚难改变。

二是,从1-2月经济数据来看,尽管降低了全年实现5%的难度,但1季度经济读数上达到5%甚至更高可能性不大,低基数的影响需要在2季度才能体现出来,这是和2021年区别较大的地方。

三是,从CPI、房价数据来看,依然偏弱。

四是,地产尽管销售好于预期,但从地产企业资金来源来看,并不乐观。无论是信贷资金还是自筹资金,都偏弱。这意味着,地产企业尚难有余力通过拿地带动地产投资上行,带动地价上涨,带动全国地产信心走强。

(二)关注三大上行动能

今年2-3季度,我们认为经济值得关注的上行动能有三个。

一是消费的下沉,即“限额以下消费”、“三四线城市的消费”。从1-2月的社零数据来看,限额以下偏强,达到4.6%。往后看,随着就业、收入的进一步改善,限额以下消费仍有上行空间。

二是“资源聚集区的房地产”。复盘历史,三省两市(江苏、浙江、北京、上海、广东),在每一次地产复苏的过程中,都走在前列。背后的逻辑包括人口GDP高、人口持续净流入、股市市值占比高、全国社融占比高,即,资源更加集聚。今年,我们判断也难例外。

三是“面向未来的固定资产投资”:包括信息基础设施、科技基础设施、新能源、战略性新兴产业,分别对应数字经济、科技创新、能源转型、制造业。开年以来这方面的政策信号较为密集:如财政的科技领域预算安排、央企投融资的变化、两会总书记参加江苏代表团的讲话、部委改革等。

三、1-2月经济数据点评

(一)1-2月概览:开年经济的六个特征

从1-2月主要经济指标及其分项数据来看,1-2月经济运行有如下几个特征:

1)需求内外需来看:内需强于外需,1-2月,社零3.5%,固投5.5%,地产销售面积-3.6%,均好于外需。1-2月出口同比为-6.8%。

2)需求分部门来看:广义政府(基建,1-2月同比12.2%)好于企业(制造业投资,1-2月同比8.1%)好于居民部门(地产销售、社零)好于海外部门。居民部门、海外部门是目前需求侧两个偏弱的部分。

3)对于居民部门而言,耐用品消费偏弱,场景放开及收入改善背景下,限额以下消费、服务消费、线下出行链相关消费偏强。1-2月,限额以下增速为4.6%,好于限额以上(1.5%)。汽车、通讯器材、家电零售同比为负,但服装、餐饮、石油制品、化妆品、烟酒同比增速为正。

4)对于房地产行业而言,景气确有回升,销售与投资好于预期。但,现金流依然不足,信贷获得资金不足,自筹资金不足,导致其拿地意愿不足。土地溢价率依然处于极低位置,地产景气难言强复苏。

5)与需求特征相一致的是,生产侧,基建链明显好于出口及耐用品链。1-2月,钢铁、有色等传统工业品以及光伏、发电机组等电力投资相关设备表现偏强。但汽车、集成电路、手机、计算机等表现偏弱。

6)与需求特征相一致的是,受居民部门、海外部门需求偏弱影响,就业、通胀依然低迷。2月,城镇调查失业率上行至5.6%,16-24岁人口失业率明显高于往年。2月,CPI为1.0%,PPI为-1.4%。

(二)就业:失业率仍偏高

开年以来,城镇调查失业率偏高。1月为5.5%,2月为5.6%。分年龄群来看,16-24岁人口失业率明显高于往年,2月,为18.1%,2018-2022年同期,这一数据分别为11%、11%、13.6%、13.1%、15.3%。

城镇新增就业方面,1月为67万人,低于去年同期。2月数据尚未公布。

(三)消费:限额以下偏强,耐用品偏弱

社零1-2月同比增速为3.5%,去年12月为-1.8%。

限额以上与限额以下看,限额以下偏强,略超预期。 1-2月限额以下增速为4.6%,好于前值-2.8%。但限额以上在汽车等耐用品拖累下,偏弱。1-2月限额以上增速仅为1.5%。

五大分项看,线下出行购物改善明显,网购与汽车表现一般。1-2月汽车零售增速为-9.4%,大幅低于前值4.6%。1-2月网购增速为5.3%,略高于前值4.36%。1-2月餐饮增速为9.2%,去年12月为-14.1%。1-2月石油及制类增速为10.9%,考虑到1-2月汽油价格同比在0%附近,石油制品反映的是线下出行偏强。其他项增速为3.37%,好于前值-3.84%。

限额以上分品类看:1)药品需求依然偏强,或受1月感染人数较多、2月春季甲流因素影响,1-2月,中西药品增速依然高达19.3%,去年12月为39.8%。

2)耐用品偏弱。1-2月,汽车增速为-9.4%,通讯器材增速为-8.2%,家电增速为-1.9%。

3)线下出行、社交链明显偏强。1-2月烟酒类增长6.1%,服装增长5.4%,化妆品增长3.8%,石油及制品增速为10.9%。

(四)地产:景气指数回升,销售与投资均好于预期

1-2月,地产景气明显好转。观察国房景气指数,连续两个月回升。本轮地产周期,景气指数最低点为去年12月的94.36,略高于2015年的最低点,低于2009年、2012年两次地产景气低点。

销售方面:1-2月地产销售面积同比为-3.6%,去年12月为-31.7%。1-2月,地产销售额同比为-0.1%,去年12月为-27.5%。投资方面:地产投资1-2月累计同比为-5.7%。投资细项中,竣工好于施工好于新开工。1-2月,竣工面积累计同比为8%,去年全年为-15%。1-2月,施工面积累计同比为-4.4%,去年全年为-7.2%。1-2月,新开工面积累计同比为-9.4%,去年全年为-39.4%。

土地方面,1-2月,百城土地成交情况依然偏弱,成交面积同比为-23.7%。成交土地溢价率依然偏低,2023年1月2日-2023年3月12日,10周时间,成交土地溢价率平均在3.22%左右。

资金来源:依然偏弱。1-2月同比为-15.2%,去年全年为-25.9%。主要资金来源中,定金及预收增速为-11.4%,略好于整体情况。国内贷款1-2月增速为-15%,自筹资金累计增速为-18.2%,个人按揭贷款增速为-15.3%。

(五)固投:基建、制造业双双超预期

1-2月,固定资产投资同比增长5.5%,去年全年累计增速为5.1%。其中,制造业投资1-2月增速为8.1%,去年全年为9.1%,去年12月为7.4%。基建(宽口径,含电热气水)1-2月增速为12.2%,去年全年为11.5%,去年12月为10.4%。地产投资1-2月增速为-5.7%。其他行业投资1-2月增速为8.8%。

基建细项来看,电热气水行业1-2月增速为25.4%,去年12月为 17.1%。水利环境1-2月增速为9.8%,去年12月为-1.2%。交运仓储行业1-2月增速为9.2%,去年12月为22.7%。值得注意的是,尽管基建投资1-2月略超预期,但先行指标有所走弱。根据统计局解读,“从投资先行指标看,1—2月份新开工项目计划总投资同比增长11.8%,投资到位资金(不含房地产开发投资)增长12.5%”。去年12月,根据统计局解读,“从投资先行指标看,2022年新开工项目计划总投资比上年增长20.2%,投资到位资金(不含房地产开发投资)增长21.8%”。

制造业投资方面,1-2月为8.1%,略好于前值。主要分项看:

1)与电力投资保持高增长相一致的是,电气机械行业投资继续保持高增,1-2月为33.7%,去年全年为42.6%。

2)电子设备制造业大超预期,1-2月投资增速为17.3%,去年全年为18.8%,但考虑到电子行业景气的下行,去年12月降至9.2%。

3)化工、有色两大传统行业投资偏强,1-2月增速分别为17.2%,16.2%。

(六)工增:春节返乡增多,开年生产偏弱

1-2月,工业增加值增速为2.4%,去年12月为1.3%。环比季调来看,2月为0.12%,1月为0.26%,偏弱。背后原因或与疫情及春节因素有关(提前返乡,节后复工偏慢)。

三大产业看,采矿业1-2月增速为4.7%,去年全年为7.3%。制造业1-2月同比为2.1%,去年全年为3%。电热气水1-2月同比为2.4%,去年全年为5%。

工业产品分行业来看,1)传统制造业受基建上行,地产投资降幅收窄因素影响,产量、增加值增速都偏强。例如,产量来看,1-2月粗钢同比5.6%、十种有色金属同比9.8%、烧碱5.5%。2)电子产业链受全球消费电子景气偏弱影响,产量继续保持低迷状态。例如,产量来看,1-2月,集成电路产量增速为-17%,智能手机产量增速为-14.1%,微型计算机设备增速为-21.9%。3)汽车景气下行,1-2月新能源汽车增速降至16.3%。4)受电力投资继续上行影响,1-2月发电机组产量增速为31%,太阳能(行情000591,诊股)电池产量增速为40.8%。

具体内容详见华创证券研究所3月15日发布的报告《【华创宏观】开年经济适配5%的目标吗?——1-2月经济数据点评》。

-

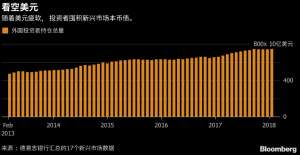

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

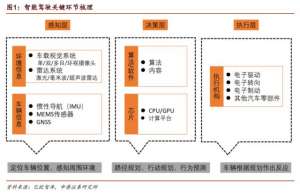

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20