数据显示基金经理离职率十年最低 行业流动呈现“内循环”和“净流入”

(原标题:数据显示基金经理离职率十年最低,行业流动呈现“内循环”和“净流入”)

财联社3月15日电(记者李)长期以来,基金经理作为管理基金产品的核心人员,一直受到投资者和市场各方的广泛关注。今年以来,“减负”和“离职”成为涉及基金经理变动的“关键词”,行业人员的流动也被外界反复提及。

那么,行业人员流动的近况如何?离任的基金经理命运如何?针对这些变化,目前业内有哪些举措?

基金经理的稳定性显著增强。

最近市场上频频传出基金经理辞职的消息。基金经理频繁流动似乎已经成为行业常态,那么事实是怎样的呢?

相对于业内对人员流动的各种猜测,根据财联社记者了解到的情况,其实近年来,公募基金的管理人队伍整体较为稳定,管理人数量持续增加。

数据显示,2018年以来,基金经理人数分别为2025人、2237人、2588人、2865人和3262人,比上年分别增长14.08%、10.47%、15.69%、10.7%和13.86%,呈逐年增长趋势。

另外,人员流动主要是“内循环”和“净流入”,基金公司的投研体系建设现在比以前更加注重稳定性和持续性。每年离职人数分别为192人、206人、237人、299人、270人,离职率分别为10.82%、10.17%、10.59%、11.55%、9.42%。虽然离职的绝对人数有所增加,但与整体人数相比,离职率长期保持稳定。

一方面,近年来,随着公募基金规模和数量的快速增长,基金经理队伍也在不断壮大。截至3月14日,Wind数据显示,公募基金市场共有超过3350家基金经理,基金经理的流动性也在不断增加。

另一方面,“跳槽”应该是行业快速发展阶段的必然现象,属于正常的新生代。从中国公募基金市场的发展历程来看,整个行业是在基金经理和其他人员的不断变动中发展壮大的。有了流动性,多了磨合,不断寻找适合发展的平台,行业的前景会越来越强,越来越红火。

此外,监管部门继续加强引导。2022年,监管部门陆续修订发布了《证券基金经营机构董事、监事、高级管理人员及从业人员监督管理办法》 《公开募集证券投资基金管理人监督管理办法》等法律法规,要求公募基金的管理人建立员工离职静默期制度,对知悉基金投资交易信息等非公开信息的岗位人员设定一定期限的离职静默期。要求管理人公募基金离职后半年内不得在其他管理人公募基金从事投研工作,离职满一年后方可在私募基金从事投研工作,这对规范管理人公募基金离职行为,加强投研人员队伍建设具有重要意义。

行业人才流动呈现“内循环”和“净流入”的特点

事实上,在近年来公募规模和数量快速增长的背景下,新旧产业更替的速度确实加快了。但从基金经理的流动方向来看,行业内的人员流动正在形成“内循环”和“净流入”的特征。

例如,2018年以来,新注册基金经理人数分别为457人、406人、438人、604人和631人,其中来自本机构和其他公募机构投研梯队的人才比例分别为61.49%、69.95%、53.42%、82.45%和59.43%。可以看出,从人员流动来源来看,

此外,Wind数据还显示,2022年,157家基金公司和资产管理人

行业新人的出现,说明在基金行业大发展的背景下,行业的向心力在不断吸引人才。一般来说,一个行业的人才高频流动,说明这个行业可能发展很快,吸引各方面人才的机会很多;第二,说明这个行业竞争异常激烈,基金行业无疑就是这样一个行业。

比如这一年,在一批“老兵”减负的同时,一批“新生代”基金经理加速登场。多家基金公司表示,“新生代”基金经理是公司长期可持续发展的重要力量,公司将通过以老带新的方式培养新人,建立人才梯队保障。

但不可否认的是,时间是投资价值的“催化剂”。与行业“菜鸟”相比,很多行业老手曾经将“公”“私”作为现实的职业转型路径。现在有很多基金经理去私募,回归公募的例子。比如2021年,杨宇一年后重回富国基金,2022年,韩会勇在须贺致远重回公募基金担任副总经理。

上述情况表明,“公”与“私”的双向流动已经成为投资管理人职业发展的新路径,公募基金对来自其他行业机构的“老手”和“新人”具有强大的吸引力。

完善行业内处理人员流动的机制

不可否认,对基金业绩影响最大的是基金经理的研究和投资能力。如果基金经理频繁跳槽,必然会对基金的投资风格产生影响。尤其是当“买基金就是买基金经理”的观念深入人心的时候,一旦有特别被投资者看好的明星基金经理离职,往往会引发大规模的基金赎回。

但令人欣慰的是,在优化激励机制留人的同时,完善培养机制,提升整体投研能力,正成为越来越多公募的选择。

首先,在优化激励机制和完善培养机制的同时,一个值得关注的现象是,近年来“成绩优异当官”的现象在业内越来越普遍。再进一步,在优秀基金经理的晋升路径中,提拔高管似乎已经成为一种趋势。再近一点,比如汇丰晋信基金的基金经理陆斌升任公司副总经理。稍微远一点的,还有富国基金的朱绍兴,易方达基金的张坤和张清华,前海开源基金的曲阳,广发基金的傅友兴和刘格伦等等。正是出于稳定人才队伍、优化人员结构的考虑,越来越多的基金公司将优秀的基金经理提拔为高级经理。业内人士认为,晋升和留任是一种基金公司和基金经理都能受益的激励机制。从后续表现来看,大部分晋升的基金经理继续以管理产品为主。

其次,很多基金公司也在着力打造平台化、团队化的投研体系。比如在投研体系建设上,更加注重通过平台化和团队合作提升整体投资管理能力,增强投资组合管理的专业性、稳定性和可持续性。一是通过整合内外部资源、共享内部研究等措施,搭建统一的投研平台,为公司整体投研活动提供基础。第二,投资团队由风格相似或策略不同的投资人组成。依托投研平台,在遵守统一风控标准的前提下,进行特色化、专业化发展,继续做专业化工作。第三,在投研人才建设上,建立客观、清晰、可预期的培养路径,形成科学、稳定的人才梯队,增强人才储备的“厚度”,做好投研能力的积累和传承。

鉴于长期关注基金规模与薪酬的关系。公募行业也在不断完善业绩管理和薪酬激励制度,将长期业绩和合规风控水平作为对投研人员的重点考核要求,强调基金经理投资风格的稳定性。首先,在绩效考核方面,应着眼于长期绩效,设置投研专业能力等指标,从合规风险控制水平、反洗钱职责的有效履行、职业道德和廉洁从业规定的遵守、内幕交易的防控等方面考虑合规绩效。其次,在薪酬激励制度方面,严格执行薪酬延期制度,建立健全绩效薪酬跟进机制,对违规责任人实行薪酬停发和追索扣回机制,注重短期激励和长期激励相结合,以最终实现投资者利益、员工和公司发展的一致性。

-

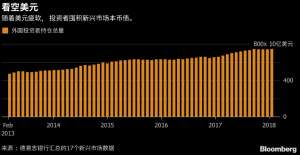

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

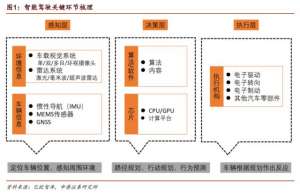

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20