招商宏观:投资需求继续扩张

文|招商宏观张静静团队

核心观点

水泥、钢铁等相关数据看,国内投资需求仍在持续改善。虽然近期政策不及预期,但国内经济内生动力的修复意味着当前经济复苏具备持续性。

重要会议往往会影响重化工业的生产情况,今年也不例外。过去一周,唐山钢厂高炉开工率环比下降3.97个百分点至54.76%,跌至全国感染高峰以来的最低水平。热轧、冷轧开工率也停滞不前,钢厂产能利用率今年以来首次下跌,华北和东北地区水泥价格有所走弱。不过,从同比数据看,今年两会对生产的影响小于去年同期。例如去年两会期间唐山钢厂开工率跌至34.92%,相当于今年同期增长56.8%,钢产产能利用率同比增长1.1%,涨幅比3月第一周还有所扩大。这可能显示了今年政府拼经济的积极态度。

因此,开工率、产能利用率虽然受到一定影响,但产能高频数据继续上行。粗钢、螺纹钢、水泥、沥青等投资相关产品产量持续环比回升。目前值得关注的是水泥产业链相关数据的修复情况。上周,水泥熟料产能利用率大幅提升,环比上升12.13个百分点至48.44%,同比增速由-6.0%加快至15.9%,水泥周产量接近700万吨,同比增速超过20%。另一方面,水泥库存数据持续下滑,上周水泥工厂库存环比下降89万吨,对应的是水泥库容比春节后持续下滑,已连续两周低于去年平均水平,水泥发运率连续四周回升。近期全国水泥价格也在持续回升,上周华东地区水泥价格涨幅明显扩大,当周价格上涨23元/吨至524元/吨,这既是水泥供需的结果,也与卫星数据显示的华东地区项目施工进度情况相吻合。

近期钢铁库存也开始下降。近两周螺纹钢社会和钢厂库存持续下滑。上周螺纹钢社会库存下滑至888.53万吨,同比下降10.4%,建筑钢材企业螺纹钢库存下滑至297.35万吨,同比增速回落至1.7%。热卷库存上周下滑至273.48万吨,同比增速回落至7.1%。

总的来看,高频数据显示投资需求仍在持续扩张。2月PMI、外贸、金融数据均超预期,这可能反映了国内经济内生动力也在逐步修复的现实。从库存周期看,我们认为当前是主动去库向被动去库的临界点。从设备更新周期看,去年下半年起,在政策的支持下,朱格拉周期也出现进入上行周期的迹象。因此,虽然当前政策力度不及预期,但经济内生修复的动力改善表明经济回升具备持续性。

正文

一、开工率

上周沥青样本企业为32.8%,环比上升0.9个百分点,同比增速加快至31.7%。

上周全国电炉开工率64.74%,环比回升2.56个百分点,同比增速回升至-2.0%。

上周唐山高炉开工率为54.76%,环比下滑3.97百分点,但同比增速回升至56.8%。

上周主要钢厂螺纹钢开工率为46.23%,环比回升1.31个百分点,同比增速回升至-17.1%。

上周纯碱开工率为93.28%,环比微落0.04个百分点,同比增速回落至5.4%。

上周冷轧开工率仍为85.11%,连续2周保持不变,同比增速仍为2.6%。

上周全钢胎开工率环比回落0.66个百分点至68.67%,同比增速为10.9%,半钢胎开工率环比回落0.06个百分点至73.79%,同比增速为2.5%。

上周浮法玻璃开工率为78.48%,环比回升0.05个百分点,同比增速回升至-10.0%。

上周PVC开工率为77.46%,环比回落1.28个百分点,同比增速回落至-5.4%。

上周开工率环比回升势头略有放缓,共有6个指标环比回升,1个指标持平,3个指标回落。

二、产能利用率

上周钢厂产能利用率为86.73%,环比回落0.65百分点,但同比增速回升至1.1%。

上周热卷产能利用率为78.78%,环比回升0.3个百分点,同比增速回落至-2.8%。

上周焦化产能利用率74.2%,环比回落0.4个百分点,但同比增速回升至0.1%。

上周电炉产能利用率为58.71%,环比回升3.46个百分点,但同比增速回落至6.3%。

上周水泥熟料产能利用率为48.44%,环比回升12.13个百分点,同比增速为15.9%。

上周电厂日均耗煤量为80.85万吨,环比下降1.63万吨,同比增速回落至15.1%。

上周煤矿产能利用率为82.71%,环比下降0.80个百分点,同比增速回落至-4.9%。

上周产能利用率高频指标继续改善势头,仍为5个指标环比改善,2个指标环比回落。

三、生产

2月下旬重点企业粗钢日均产量为222.02万吨,较2月中旬增产12.74万吨,但同比增速回落至6.9%。

2月下旬重点企业钢材日均产量为225.98万吨,比2月中旬增产20.57万吨,但同比增速回落至8.1%。

上周主要钢厂螺纹钢产量为303.85万吨,环比增产8.82万吨,同比增速回升至0.9%。

上周主要钢厂热卷产量为301.96万吨,环比减产6.39万吨,同比增速回落至-1.5%。

上周沥青产量为50.56万吨,环比增产6000吨,同比增速回落至16.8%。

上周水泥产量为774.5万吨,环比增产47.2万吨,同比增速回升至21.6%。

1月下旬全国平均发电量仍为192.9亿千瓦时,比1月中旬减少8.4亿千瓦时,同比增速为-1.38%。

四、价格

上周华东地区水泥均价为524元/吨水平,环比上涨23元/吨,西南地区价格为494元/吨,环比上涨3元/吨。

上周熟料价格为364.57元/吨,环比上涨0.83元/吨,同比增速为-14.6%。

上周混凝土价格仍为439.06元/立方,保持不变,同比增速回升至-7.7%。

上周螺纹钢价格指数环比上涨35.6元/吨至4362.2元/吨。

上周热卷价格指数上涨58.26元/吨至4462.6元/吨。

上周重交沥青价格环比下跌5.29元/吨至4079.29元/吨。

上周轻质纯碱主流价为2820.29元/吨,环比下跌18元/吨。

上周全国浮法玻璃市场均价为1679元/吨,环比上涨6元/吨。

上周光伏级多晶硅价格为25.84美元/千克,环比下跌0.83美元/千克,同比下跌21.9%。

上周22省市猪肉平均价格为21.87元/千克,环比上涨0.28元/千克,同比上涨7.0%。

五、库存

上周水泥库容比为61.45%,环比下跌2.32个百分点。

上周六大集团电煤库存可用天数回升至14.8天。

上周港口铁矿石库存环比减少230.53万吨至13770.03万吨。

上周钢厂炼焦煤库存环比下降5.15万吨至829.45万吨。

上周纯碱库存环比回升0.32万吨至25.57万吨,同比增速下滑至-81.0%。

上周螺纹钢社会库存环比下降22.43万吨至888.53万吨,建筑钢材厂商库存环比下降30.57万吨至297.35万吨。

上周热卷库存环比下降15.54万吨至273.48万吨。

上周沥青社会和工厂库存为217.52万吨,环比回升0.6吨,同比下降19.3%。

上周水泥工厂库存为1540.6万吨,环比下降89.02万吨。

六、房地产市场

上周30城商品房成交面积为318.2万平方米,环比下降48.83万平米,同比增长30.9%,连续三周同比正增长。

上周土地成交面积为799.46万平方米,环比下降609.01万平方米。

上周成交土地溢价率为1.99%,环比下降2.16百分点。

上周百大城市工业用地成交面积为414.15万平方米,环比下降556.45万平方米。

七、物流

上周地铁客运量3.86亿人次,环比下降89.2万人次,同比增长31.7%。

上周,SCFI为906.55,环比下滑24.53,CCFI为1020.6,环比下滑37.08。

上周国内民航航班执行78678架次,环比下降3.6%,同比增长38.3%。

风险提示:

疫情形势超预期、地缘政治风险、全球衰退及主要经济体货币政策超预期。

以上内容来自于2023年3月12日的《投资需求继续扩张——显微镜下的中国经济(2023年第9期)》报告,报告作者张一平

-

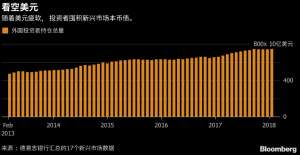

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

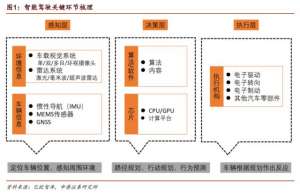

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20