全球固定收益类股票投资对中国的配置仍然不足 应寻求经济增长中的最优敞口机会

(原标题:全球股票固定收益投资仍不足中国,寻找经济增长中的最优敞口机会)

红周刊特辑|安德鲁麦卡弗里

中国最近的牛市可能会让那些问“中国值得投资吗?”的人产生一些心理变化。在去年10月的20大之后,作者和团队认为这是中国新阶段的开始,领导层将更加重视促进经济增长。我们也期待中国防疫措施的调整。

预计今年3月召开的“两会”将继续明确和强调稳增长是中国的首要任务,我们预计政策基调将保持适度宽松,以支持经济目标。

符合中国的经济增长议程

寻找在中国的最佳曝光机会。

十多年来,我们在中国很多地方建立了业务,所以对我们来说,问题从来不是中国是否“值得投资”。投资者应该考虑的是,如何优化对中国的敞口,在当前复杂的地缘政治环境中发掘机遇,同时符合中国国内的经济增长议程。

这是一个关键时刻。俄乌冲突已进入第二年,紧张局势加剧。衰退的威胁仍然笼罩着美国和欧洲,尤其是如果各国央行采取过度的紧缩措施来抑制通胀。随着中国防疫措施的调整和经济的重新开放,所有这些都可能放大对中国自身经济轨迹的预期和担忧。

在我看来,3月份召开的“两会”将会缓解一些疑虑。我预计会议将强调经济增长是中国未来一年的首要任务,政策制定者将通过有效的方式帮助实现这一目标。具体来说,我们预计2022年GDP增长目标将接近5.5%(实际为5%),随着经济活动的复苏,实际GDP增长将远高于去年3%的数字。

政府会在多大程度上部署财政政策来保持经济增长?我们认为中国的预算赤字目标在3%左右,高于去年的2.8%。同时,地方政府专项债券的额度预计将比去年的3.65万亿元略有增加。除了金融支持,中国的低通胀水平也反映出货币政策正在发挥作用。投资者还应密切关注是否有迹象表明政府可能增加对基础设施的投资,并放松对包括房地产在内的一些行业的监管限制,以进一步稳定和促进经济复苏的势头。

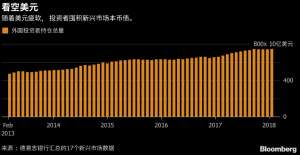

当前全球股票和固定收益投资

对中国的资产配置在结构上还是明显不足。

有人认为中国新的增长模式在于内部循环。他们认为,促进国内消费和本地技术创新将有助于抵消外部需求的疲软,并更好地保护中国经济免受贸易摩擦的影响。

应该看到,中国和美国需要相互合作,仍然是彼此极其重要的贸易伙伴。美国在中国工业发展的关键领域(如半导体芯片)采取的行动直截了当,但针对性很强。在推动“共同富裕”的过程中,中国对科技、教育等行业也采取了类似的监管措施。虽然这些措施带来了痛苦,但它们只是针对特定的领域。市场已经对这种新型风险做出了反应,并将继续适应变化。因此,投资者不应该因为这种风险而从根本上改变他们对中国的长期前景。

尽管每个人都在谈论“去全球化”,但中国经济仍然与世界其他地区有着千丝万缕的联系,尤其是与亚太邻国。随着当前中国经济活动复苏带来的连锁反应,澳大利亚和包括东南亚在内的其他地区经济体可能从中受益。在其他领域,中国作为一个正在崛起的超级大国,可能会促进或吸引更多的资本流动。从长远来看,我们希望看到更多的改革措施来重新平衡投资和消费的作用,并帮助中国经济增长从投资转向消费需求。

这些都是缓慢的变化,但回想起来,会突然出现。总的来说,中国的资产在全球股票和固定收益类投资上的配置还是明显不足。随着中国资产在全球配置中的权重逐渐与其在全球经济中的地位相匹配,这种情况终将改变。鉴于此,笔者认为中国具有广阔的投资潜力。

(作者是富达国际全球首席投资官。本文已于《红周刊》年3月11日发表,文中观点仅代表作者个人观点,不代表《红周刊》的立场。)

-

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

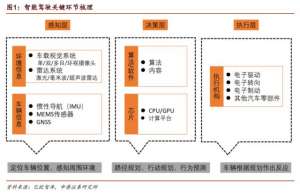

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20