全新密集 网下超80倍认购 首只央企新能源公募REITs明日正式发售-公募REITs看点②

(原标题:打新白热化,网下80倍认购,首只央企新能源公募REITs明日正式发售|公募REITs看点)

财联社3月13日电(编辑李俊)中国首只央企新能源公募REITs“中信建投国家电投新能源REITs”将于明日正式发售。询价阶段已于上周四结束,该基金的申购价格最终确定为9.8元/份。

值得一提的是,根据发行公告,本次询价已收到77名网下投资者管理的217名配售对象的询价报价信息,报价区间为9.670元/股-10.210元/股,拟认购股份总数为119.9790亿股,是首次网下发行份额的85.70倍。

有市场人士表示,从以往经验来看,REITs的新增涨幅在10%-30%左右,上市首日上涨概率较大。以另一只发电类REIT基金鹏华深能REIT为例。其股份认购价为5.896元/股,上市首日上涨30%,当日收于7.165,涨幅为21.52%。

由于REITs产品投资期限一般较长,同时努力实现两部分收益:定期分红和资本增值,适合有长期资本规划,追求相对稳定收益的投资者。此外,在波动性方面,REITs资产普遍低于权益类品种,与常见的大类资产相关性较低,为多元化的资产配置提供了选择。

但值得注意的是,我国公募REITs市场起步较晚,境内发行数量有限,投资者对REITs认购热情较高,一般配售比例较低。“采购几千元甚至上万元,最后只配十几块是常有的事。”有投资者表示。

中信建投国家电投新能源REIT配售方式由战略配售、网下发售和公开投资组成。本基金总发售份额为8亿份,本基金初始战略配售份额为6亿份,占本基金总发售份额的75%。

其中,原权利人或其同一控制下的关联方拟认购2.72亿股,占本次发售总股份的34%;其他战略投资者拟认购3.28亿股,占本次发售总股份的41%。

此外,本基金网下初始份额为1.4亿份,占本基金发行总份额的17.5%,占扣除初始战略投资者后发售份额数的70%。

然而,这只基金的首次公开发行份额仅为0.6亿份,占总发行份额的7.5%,占扣除初始战略投资者后发行份额的30%。

以认购价计算的基建项目价值及预期收益测算,中信建投国家电投REIT基建项目价值为78.4亿元,本基金2023年3月至2023年12月预测净现金流分配率为11.59%(年化),2024年预测净现金流分配率为8.95%。

滨海北部的H1和H2项目位于“海上风电第一城”江苏盐城。它们是风电行业首批获得国家优质工程金奖的项目,也是亚洲最大的海上风电场并网发电项目。中信建投表示,作为全国首个海上风电公募REITs项目和全国首个央企新能源公募REITs,该项目兼具绿色经济和蓝色经济双重属性,为新能源REITs树立了标杆。

本次发行是新能源行业首次公募REITs的尝试,符合我国“十四五”现代能源体系规划要求,是加快实现“3060”战略目标的具体实践,也标志着我国新能源公募REITs正式启动。

-

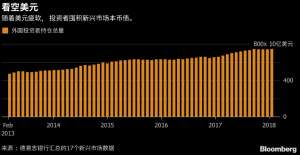

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

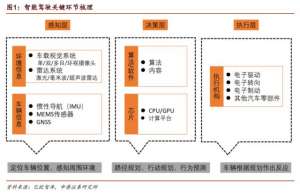

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20