【财联时代评论】硅谷银行很难成为“雷曼2.0” 市场不必过于担忧

(原标题:【财联社时评】硅谷银行难成“雷曼2.0”,市场无需过于担忧)

本周末,硅谷银行破产成为全球金融界的焦点。从3月9日股价暴跌,到3月10日该行正式被联邦存款保险公司(FDIC)接管。这家成立近40年、2022年底并表资产1.5万亿人民币的美国第16大银行倒闭,引发投资者对美联储当前加息是否会引发市场进一步动荡的担忧。

目前,硅谷银行遇到典型的流动性冲击风险。由于资产负债期限错配带来的利率风险,银行宣布出售资产确认损失,引发市场对其资产负债表上剩余潜在损失的担忧,进而引发挤兑。与普通商业银行相比,硅谷银行独特的债务结构迅速放大了银行挤兑的恐慌,在一定程度上加速了其倒闭的进程。

笔者认为,市场对硅谷银行事件的潜在影响过于担忧。首先,硅谷银行虽然在体量上位列美国前20,但其业务模式独特,主要服务于硅谷的初创企业,这意味着此次事件带来的直接影响是局部的。从目前的市场声音可以看出,认为它不能倒闭的声音更多来自创投圈,而不是来自监管和金融行业。公开信息也显示,硅谷银行在美国并不是系统重要性银行。更重要的是,期限错配导致的利率风险并不意味着硅谷银行持有的资产是“有毒资产”,这与2008年雷曼兄弟倒闭时金融机构持有的金融工具基础资产大规模违约并不相同。

其次,在应对方法上,单纯的期限错配和流动性冲击是监管者擅长处理的问题。FDIC介入后,普通储户的存款将得到保障。目前市场最关心的是,银行的启动存款有很大比例没有纳入存款保险,还款比例能有多高,要等新买家介入后才能确定。但是,如上所述,这再次证明了这个事件是局部市场的问题。同时,从历史经验来看,纯流动性冲击的监管和处置空间通常较大,尤其是在其资产没有问题的情况下。监管机构参与撮合无非是一个定价问题。对于买家来说,不存在2008年那种风险无法穿透衡量,被当地监管机构拒之门外的情况。

最后,硅谷银行本身的一些操作也是其最终不得不出售资产确认亏损的关键原因。对于任何金融机构来说,利率风险都是最常见的,应该进行对冲。从目前的情况来看,硅谷银行似乎没有采取措施来对冲其资产和负债不匹配的长期敞口,其原因无法核实。但笔者认为,这也可以证明,这一事件更多的是个案,而不是一般的市场问题。

自去年下半年以来,美联储开始了快速加息进程,以抑制通货膨胀。迄今为止,它已经引发了许多风险事件,如英国养老金危机、瑞士瑞信银行风暴、FTX破产以及最近的硅谷银行倒闭。一方面说明美元利率快速上升对全球金融市场是一个不可忽视的挑战。但另一方面也应该看到,经过2008年的洗礼,特别是近年来巴塞尔协议、系统重要性金融机构等监管理念的实施,全球金融体系的稳定性已经与15年前有了明显的不同。笔者认为,目前来看,本轮美联储加息刺破的“泡沫”多为个别不谨慎带来的局部风险,而非2008年那样的系统性金融风险,市场无需对此过于担忧。

-

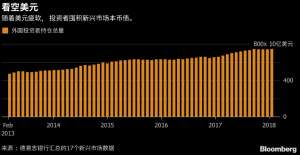

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

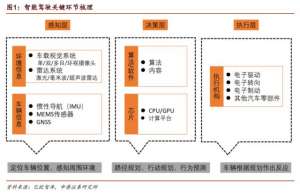

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20