证监会和交易所牵手保险资管 获准开展ABS和REITs业务34家机构投资管理内控将面临“双看齐”

(原标题:证监会、交易所获准开展ABS、REITs业务,34家机构投资管理内控将面临“双对齐”)

财联社3月10日电(记者夏淑媛)近日,在证监会指导下,沪深交易所发布《保险资产管理公司开展资产证券化业务指引》(以下简称“新规”),保险资产管理公司获得资产证券化(ABS)、不动产投资信托基金(REITs)业务管理人资格。

与信托公司企业资产证券化业务试点不同,新规影响深远。在业内人士看来,新规拓宽了证监会、基金业协会、交易所等相关规则的适用范围:一方面有利于保险资产管理公司的业务创新,提高其承销费和管理费;另一方面,也对保险资产管理公司提出了更高的合规管理要求,34家保险资产管理公司将面临涉及业务范围、章程、投资管理内控等领域的“双看齐”。

允许保险资管开展ABS和REITs业务,有利于增加核保费和管理费。

近日,在证监会的指导下,沪深交易所发行《上海证券交易所资产支持证券挂牌条件确认规则适用指引第5号——保险资产管理公司开展资产证券化业务相关要求(试行)》 《深圳证券交易所资产支持证券挂牌条件确认业务指引第4号——保险资产管理公司开展资产证券化业务相关要求(试行)》。

据了解,新规明确了保险资产管理公司申请ABS和REITs业务的制度安排。

首先,申请资产证券化业务的保险资产管理公司应当符合以下条件:

从投资管理内部控制来看,新规要求保险资产管理公司治理健全,内控制度完善,最近一年未因重大违法违规行为受到行政处罚;具有完善的资产证券化业务合规、风险控制和风险处置措施,能够有效控制业务风险。

从组织架构来看,新规要求保险资产管理公司设立专门的资产证券化业务部门,配备专职人员,具备健全有效的资产证券化业务体系,涵盖项目设立、尽职调查、发行销售、信息披露、存续期管理等流程。

此外,新规还要求保险资产管理公司具有丰富的资产管理经验,最近一年经审计的资产管理规模位居前列,符合银监会关于发展创新业务的监管要求。

对外经济贸易大学保险学院院长助理、教授王国军表示:“从硬件要求来看,保险资产管理公司基本都能达标。”数据显示,截至2022年9月,34家(含获批)保险资产管理公司受托管理的资产总额达到21.8万亿元。其中,保险资金受托管理17.6万亿元,占比超八成。

其次,新规还明确了申请程序。保险资产管理公司可以同时向沪深交易所提交申请文件,证券交易所可以会同相关单位进行现场评估,重点关注申请人是否符合《证券公司及基金管理公司子公司资产证券化业务管理规定》、《指引》第二条和证券交易所相关业务规则的要求,并征求相关主管部门的意见。

经中国证监会批准,证券交易所对符合资产证券化业务相关要求的申请人出具不反对意见函。对于保险资产管理公司,《证券公司及基金管理公司子公司资产证券化业务管理规定》中提出的资质要求已包含在上述指引中:

一是具有完善的合规、风险控制和风险处置措施,能够有效控制业务风险;二是最近一年未因重大违法违规行为受到行政处罚。

业内人士表示:“新规带来了两大

据固定收益研究员魏介绍,目前企业的ABS管理人主要是证券公司和基金管理公司的子公司。此次纳入保险资产管理,拓宽了企业ABS管理人的主体,进一步丰富了参与机构的形式。

“根据新规,保险资管ABS业务涵盖项目设立、尽职调查、发行销售、信息披露、存续期管理等流程,与证券公司的角色定位基本一致。此外,根据其他类型的优质金融机构作为ABS管理人的推广情况,可以预计,ABS管理人群体有望进一步扩大,”魏说。

保险资管以ABS管理人和投资人身份参与公募REITs,33家公司将面临投资管理、内部控制等领域的双对齐。

值得注意的是,证监会向保险资管放开的REITs业务是保险资管非常关注的领域。

沪深交易所《业务指引》显示,保险资产管理公司作为资产支持专项计划的管理人参与REITs业务,应当符合证监会和沪深交易所对REITs的相关规定。由此可见,保险资产管理公司将很可能通过资产支持专项计划管理人的方式参与基础设施公募REITs业务。

“这主要是指《公开募集基础设施证券投资基金指引(试行)》《上海证券交易所公开募集基础设施证券投资基金(REITs)规则适用指引第1号——审核关注事项(试行)》755-79000,拟任资产支持证券管理人应当符合《深圳证券交易所公开募集基础设施证券投资基金业务指引第1号——审核关注事项(试行)》规定的相关条件,与拟任基金管理人具有实际控制关系或者受同一控制人控制”。

中信建投证券房地产行业分析师朱进指出,新规的出台,使得保险资管能够以资产支持证券管理人和投资人的双重身份参与公募REITs市场,也使得投融资挂钩成为可能。

据了解,保险资管过去在基础设施领域积累了大量的投资和投后管理经验,参与公募REITs可能有效发挥保险资管在资产发掘、尽职调查、估值定价、久期管理等方面的资源优势。

保险资产管理公司可以利用自身丰富的产业投资管理经验和渠道,为市场引入活水,在引导中长期价值投资理念的同时,打开资产入市通道,促进形成存量资产和新增投资的良性循环。公募REITs的市场活力有望被新政进一步激发。

据悉,24只公募REITs的资产支持证券管理人均为券商、券商子公司、基金子公司。新规的出台,将资产证券化管理人范围扩大至保险资产管理,扩大了资产证券化的经营主体,持续赋能REITs市场的高质量发展。

需要注意的是:新规一方面有利于保险资产管理公司按照市场化原则开展业务创新,积极参与盘活存量资产;另一方面,也给保险资产管理公司带来了新的监管环境,提出了更高的合规管理要求。

“对于保险资产管理公司来说,需要根据新规开展业务创新,加强内部管理,在业务范围、章程、组织架构、投资管理内控等诸多领域实现双看齐。同时,也要做好当前资产支持计划、债权投资计划、股权投资计划的业务创新和发展规划,特别是要兼顾资产支持计划的灵活性、普惠性等独特优势。”业内人士建议。

-

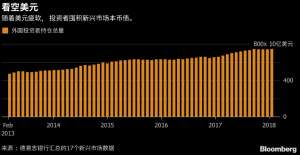

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

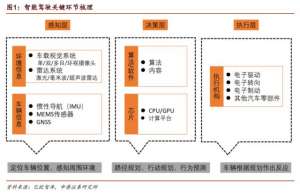

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20