半导体产业链的短板补全效应-技术突破与龙头企业共存

(原标题:半导体产业链短板补齐效应:技术突破与龙头企业并存)

3月12日《科创板日报》(记者郭辉)半导体芯片在工业经济发展中处于至关重要的地位。半导体产业链和供应链的完整性、安全性和稳定性是构建新的发展模式的重要基础。

在2023年的全国两会上,有很多建设性的政策方向和切实可行的措施来补齐半导体产业的短板,稳定国内供应链。

2023年,政府将重点采取措施扩大内需,鼓励和吸引更多民间资本参与国家重大项目和短板项目建设,激发民间投资活力。此外,在加快构建现代产业体系方面,提到要聚焦关键制造业产业链,集中优质资源共同推进关键核心技术。

3月10日,全国人大十四次会议表决通过了关于国务院机构改革方案的决定,批准了国务院机构改革方案,包括重新组建科技部等部门。

科技部重组被认为是聚焦国家战略需求,深化科技体制改革,构建卓越科研体系,补齐科技产业短板的重要举措。中国科学院科技战略咨询研究所研究员周城雄撰文指出,未来国家科技管理部门将更加注重增强国家战略科技实力、攻关核心技术、打破国外技术封锁等职责,同时加强并重点关注基础研究。

半导体产业链中上游取得突破

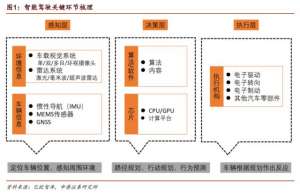

在半导体行业,目前国内在产业链上游的材料、设备、软件环节和中间的芯片设计、制造和封装测试环节都有企业布局。但各环节发展水平存在差异,许多领域短板效应显著,亟待加强。

例如,中国半导体产业在设计和封装测试方面发展良好,其中封装测试环节多年来一直是中国半导体产业链中与国际领先水平差距最小的环节,而芯片设计在过去几年的产业发展中受到高度关注,低端应用有所增加。

但在材料、设备、设计制造软件、高端光刻机(EUV)、高端光刻胶、电子设计自动化工具(EDA)等方面存在一些不足,导致高端芯片如CPU、内存、PPGA等严重依赖进口。

近年来,政府和市场持续关注“卡脖子”环节,组织产业、人才、项目和企业进行攻关。我们可以看到,所谓的“短板”并不是一成不变的,包括技术的突破、企业的逐渐成长和行业领导力的形成、行业不同板块之间的逐渐发展。资金对于政策导向和市场趋势的嗅觉也更加敏锐,显示出市场活力。

《科创板日报》记者此前关注到,2022年半导体设备、材料、CPU、GPU等高端芯片环节有多个重要投资事件,多个项目单笔融资金额在10亿元左右甚至更高。

随着产业政策的引导和半导体周期的轮动,资本市场和机构主体开始重新关注项目的商业逻辑本质,随着中下游的成长,开始关注产业的上游基础环节,而不是像以前那样盲目追逐风口和概念。

以设备材料领域为例。“在中国半导体上游核心环节急需突破技术的需求下

目前,我国本土半导体设备环节在清洗、热处理、镀膜、刻蚀、涂胶、显影等领域有成熟的工艺,形成了一定的产业化能力,但在先进工艺方面差距较大;然而,在光刻、离子注入和抛光方面仍需要突破。

具体来看,清洗设备是我国半导体设备国产化程度最高的领域,国产化达到30%以上;氧化扩散及热处理设备国产化率也近30%;化学机械抛光设备国产化率排名第三,国产化率超过20%。

蚀刻设备和薄膜沉积设备均显示行业龙头,如中威公司、北方华创、唐毅半导体、拓晶科技、梅生半导体等涂层显影设备和光刻设备整体国产化率不高,但在过去已经完成了零的突破,新源微和上海微电子继续研发和拓展相关领域的高端产品。

在半导体材料方面,全球龙头仍由国外公司主导。然而,近年来,半导体材料在中国的销量逐年增长。SEMI数据显示,2021年,中国大陆半导体材料市场规模达到119.3亿美元,同比增长21.90%,占全球规模的18.6%。

值得关注的是,第三代半导体材料由于发展时间短,与第一代和第二代半导体材料相比,国内外半导体材料的代差更小,有望在未来的全球竞争中形成优势,可以避免材料在下游新能源、通信等行业的需求增长中成为产业短板。

高端芯片的“生态密集型”特征明显,EDA和IP是短板。

“中国的芯片设计公司普遍集中在中低端,同质化竞争严重。”一位半导体投资人表示,只有高端的芯片设计公司,从长远来看才会有更大的成长价值。以CPU和GPU为例,“市场空间大,难度足够高,每个人都有足够的想象空间,所以很多投资机构都在关注。”

但在过去一段时间,部分CPU、GPU公司陆续面临运营问题,也让业界更加关注设计能力之外的短板补足。

“CPU和GPU本质上是‘资本密集型’和‘生态密集型’产业,是需要持续大规模投入和持续消耗战的‘马拉松’产业。常规的创业公司基本不太可能做到,无论创始团队过去的履历多么辉煌,没有打持久战的能力也不可能‘干掉’它。”前述半导体投资人士表示。

以往高端芯片成长所需的“生态”中EDA工具、集成电路IP、芯片设计Knowhow能力的短板,不仅给国内CPU、GPU的发展蒙上阴影,也给成长中的芯片设计企业带来一定风险。

这些能力类似于半导体材料和设备行业的特点,具有很强的技术壁垒和护城河效应。当行业龙头完善产品矩阵,与上下游深度绑定,异地企业很难撼动格局。

但随着近年来国家集成电路基金、地方政府产业引导基金、科技创新板、重大科技项目和产业政策的推出,芯片设计领域的支持力度不断提升,短板显现出一定效果。EDA工具、芯片ip赛道龙头企业纷纷涌现,并完成IPO募资。

具体来看,华大九天是国内EDA工具的先行者,产品线在模拟电路设计全流程EDA工具、数字电路设计EDA工具、平板显示电路设计全流程EDA工具、晶圆制造EDA工具等领域具有优势。目前,公司的市场份额一直保持在50%以上。

作为器件建模和电路仿真领域的有力竞争者,格伦电子已经形成了核心关键工具,可以支持7nm/5nm/3nm等先进工艺节点,以及FinFET、FD-SOI等多种半导体工艺路线,客户覆盖多个重要晶圆代工厂和mem

芯元也是一家科技创新板公司,目前是全球第七、中国大陆第一的知识产权服务提供商。在传统CMOS、先进FinFET、FD-SOI等全球主流半导体工艺节点上具有出色的设计能力。在先进半导体工艺节点方面,公司拥有14nm/10nm/7nm/5nm FinFET和28nm/22nm FD-SOI工艺节点芯片的成功经验。

“短板”光刻胶市场再掀热潮

光刻胶近年来常被作为卡脖子的技术案例。据了解,由于光刻胶是制造集成电路的关键材料,短板效应受芯片制造工艺影响最大,材料的性能直接影响集成电路芯片的集成度、运行速度和功耗。

最近光刻胶又成了二级市场的热门话题。

据荣达感光器调查,公司干膜光刻胶、显示器光刻胶、半导体光刻胶等产品已批量面向市场销售,部分产品已进入核心客户的供应链体系。受此消息影响,光刻胶板块被带动上涨,荣达感光最近三笔交易累计涨幅接近50%。

作为国产光刻胶的核心公司,李安瑞新材料、广信材料、南大光电一直持续关注最新研发进展和市场介绍。

李安瑞新材表示,目前有半导体光刻胶单体的研发和生产,部分产品已经销售,主要面向海外客户,但客户不能透露。广信材料表示,公司PCB光刻胶、TP、TN/STN-LCD光刻胶等光刻胶均为批量销售。南大光电在互动平台上表示,公司ArF光刻胶生产线已建成,年产25吨。目前产品还在客户验证阶段,量产时间需要根据验证进度和客户订单来确定。

虽然上述企业也有所突破,但国内整体光刻胶产品以低端PCB光刻胶和LCD光刻胶为主,而技术难度较高的半导体领域的KrF和ArF光刻胶几乎全靠进口。

EUV光刻胶方面,由于国内缺乏7nm以下的先进工艺芯片厂,EUV光刻胶既没有大量需求,也没有相应的供应商。但从产业结构来看,全球EUV光刻的瓶颈已经从光刻机转向光刻胶。高端光刻胶已经成为全球性的技术挑战,也是中国企业迈不过去、未来需要瞄准的目标。

-

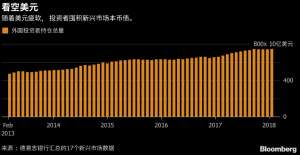

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20